一目均衡表のシンプルな見方、使い方

一目均衡表は使い方を覚えれば、そんなに難しくないテクニカル指標です。なので、ここで覚えてしましょう!

一目均衡表は、一目山人により完成された分析手法で、相場は売りと買いの均衡が破れた方に動くという考え方を基本として、時間論、波動論、値幅観測論の三大骨子に基づいて展開される総合的な分析手法として知られています。

この分析手法は「相場の主体は時間であり、価格は後から結果として付いてくるもの」という一目山人の考え方に基づき、時間論を特に重要な主軸として考えられています。

一目均衡表だけでも勝てるシンプルな使い方

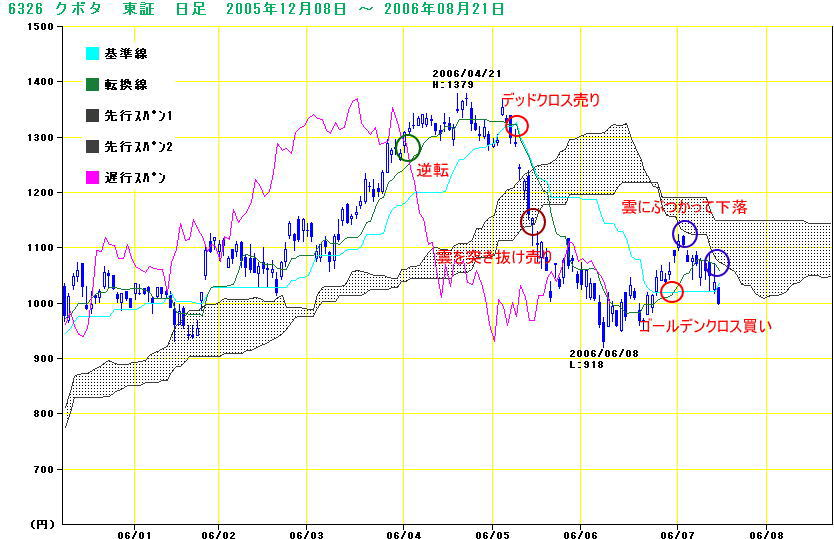

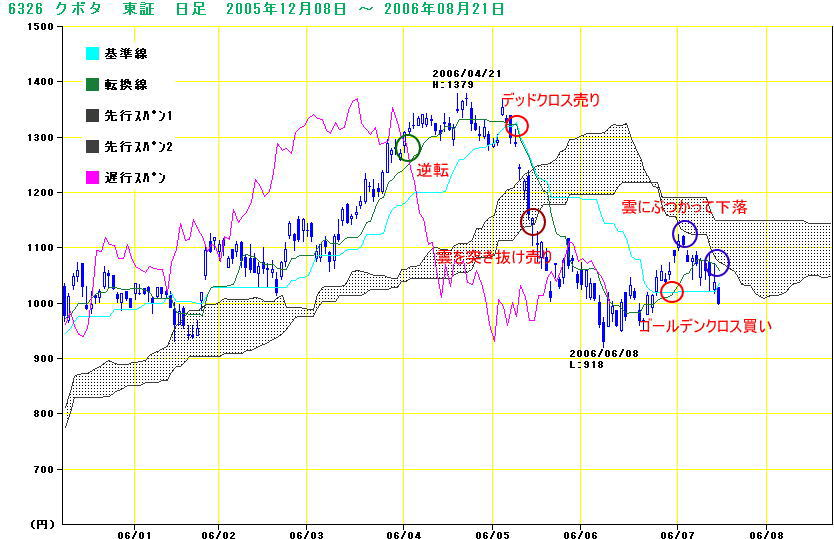

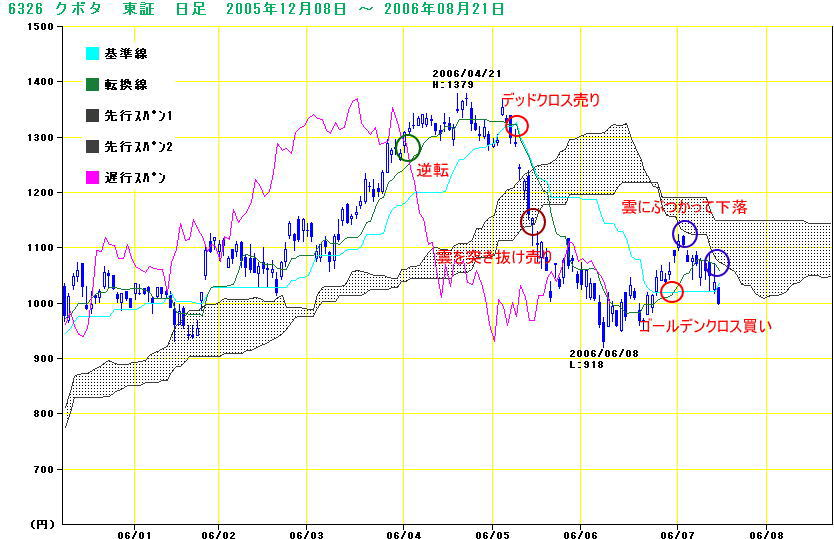

一目均衡表はローソク足と同時に記入された、基準線、転換線、先行スパン1、先行スパン2、遅行スパンという5本の線から相場の先行きを判断していきます。

これ以上書いたら、難しくなって読んでくれなくなると思いますので、ここから具体的にわかりやすく説明していきます。

一目均衡表の基準線と転換線を使いこなす

まずは基準線と転換線に注目して見ていくことにしましょう。

相場の方向性は基準線・転換線を利用して確認することができます。転換線は、短期線と捉えて、目先の方向を判断するのに有効であり、基準線は、長期線と捉えて、大きな方向性を確認するのに有効です。基準線・転換線が指し示している方向が、今後株価が進もうとしている方向であると判断します。

ここで、短期線と長期線というのは、5・25日移動平均線分析でいう5日移動平均線(短期線)と25日移動平均線(長期線)を指しています。そんな5・25日移動平均線と同じ使い方をするということです。

なお、5・25日移動平均線分析についてもっと詳しく知りたい方は、こちらをお読みください。

話を、一目均衡表に戻します。

下記の一目均衡表の基準線と転換線に注目してください。

基準線と転換線が上向きであれば強気、下向きであれば弱気、横ばいであれば方向性が定まっていない状態もみ合いと判断することができます。

基準線の伴っていない上昇や下落は、短命に終わることが非常に多いため、基本的には基準線の方向にそったエントリーをする方がいいでしょう。

移動平均線と同様、基準線と転換線のクロスもエントリーサインとして判断することができます。上記の赤丸部分を見てください。

転換線が基準線を下から上に抜いた場合(ゴールデンクロス)は買いサインとして判断し、転換線が基準線を上から下に抜いた場合(デッドクロス)は売りサインとして判断します。

基準線と転換線のポイント

○ 基準線・転換線が指し示している方向が相場の方向性を示すと判断

○ 転換線が基準線を下から上に抜いた場合(ゴールデンクロス)は買い

○ 転換線が基準線を上から下に抜いた場合(デッドクロス)は売り

○ 基準線と転換線は節目(サポート・レジスタンス)としても機能する

以上が基準線と転換線のポイントになります。実はこの基準線と転換線は、移動平均線の5日線と25日線と考え方は全く同じになります。この両線をうまく使いこなして値動きの精度をより高めていきましょう。

すこし難しいですね。でも、気にしないでください!分からなければ読み飛ばしていただいてもOKです。

一目均衡表の雲を使いこなす

一目均衡表の雲と株価の関係について見ていきましょう。ちなみに、一目均衡表で最も重要なは雲なのです。

雲とは、チャート上で霧のように表現されている先行スパン1と先行スパン2の間の部分を言います。この雲は株価のサポートやレジスタンスとして機能します。

現在の株価より雲が下にある場合は、この雲を支持帯と呼び、サポート帯として機能することが多く、相場は上昇トレンドと判断することができます。

イメージとしては、雲の絨毯が敷き詰められた感じですね。ストンと落ちても、この雲がクッションとなりサポート機能をはたしてくれるわけです。

反対に、雲が現在の株価より下にある場合は、抵抗帯と呼び、レジスタンスとして機能することが多くなり、相場は下降トレンドと判断することができます。

イメージとしては、厚い雲が迫ってくると、天気は悪化してきます。雨、風が強くなれば下降トレンドが本格化してきます。

また、このような局面では、簡単に雲を上抜けて、上昇トレンドである雲の上にはなかなか行けないものです。

では、こんなイメージをもって、一目均衡表チャートの実践的解説をしていきましょう。

チャートの青丸の部分を見てください。基準線と転換線のゴールデンクロスによって上昇に転じましたが、上値の雲がレジスタンスとなってきっちり跳ね返されています。

雲は厚くなれば厚くなるほど、抵抗帯、支持帯としての機能が強くなります。反対に、雲が薄くなれば薄くなるほど抵抗帯、支持帯としての機能が弱まります。

株価が、雲を下から上に突き抜けた場合は買いサインと判断し、株価が雲を上から下に突き抜けた場合は売りサインと判断します。チャートの茶丸の部分では、雲を上から下に突き抜けています。ここは、売りサインという事になります。

ローソク足が、雲の中にすっぽり入ってしまうと、身動きがとりにくくなり、多くの場合は値幅の小さい動きになり、もみ合う展開が多くなります。これも、憶えておきましょう。

ちなみに、もみ合いになったときには、無理なトレードは避け、次のチャンスまで待ちましょう!

トレードすればするほどロスカットになることが多いですから。

雲と株価のポイント

○ 雲上、雲下は節目(サポート・レジスタンス)として機能する

○ 現在の株価より雲が下にある場合は、上昇トレンドと判断

○ 現在の株価より雲が上にある場合は、下降トレンドと判断

○ 株価が先行スパンの雲を下から上に突き抜いた場合は、買いサイン

○ 株価が先行スパンの雲を上から下に突き抜いた場合は、売りサイン

○ 雲が薄いほど節目として機能する力が弱く、株価が雲を突き抜けやすくなる

○ 雲が厚いほど節目として機能する力が強く、株価が雲に阻まれ雲を突き抜け難くなる

○ 雲の中に株価が推移している場合には、どちらにも動けずもみ合う展開が多い

一目均衡表の雲と株価のポイントは非常に重要です。実践という観点から一目均衡表を使いこなしていくのでしたら、まずは雲を節目としてしっかりと意識することです。完全マスターを目指しましょう。

もっと言えば、トレードする場合は雲の値位置をしっかりと把握し、エントリーチャンスを見極めるようにしましょう。

一目均衡表の遅行スパンを使いこなす

では、一目均衡表の遅行スパンと株価の関係について見ていきましょう。

遅行スパンは当日の終値を26日前にさかのぼり、チャート上にプロットし結んだ線の事です。つまり26日前の株価と現在の株価を比較するための線になるわけです。

当日の株価が遅行スパンより高い場合は、26日前に株を購入した人は含み益を抱えている状態であり、強気相場(上昇トレンドである)と判断することができます。

反対に、当日の株価が遅行スパンより低い場合は、26日前に購入した人は含み損を抱えている状態であり、弱気相場(下降トレンドである)と判断することができます。

一目均衡表では、遅行スパンが株価の下から上に突き抜けることを好転と言い、買いサインとして捉えます。反対に、遅行スパンが株価の上から下に突き抜けることを逆転と言い、売りサインとて捉えます。

チャートの緑丸の部分を見てください。逆転していますね。

遅行スパンと株価のポイント

○ 遅行スパンがローソク足を下から上に抜いた場合は買いサイン

○ 遅行スパンがローソク足を上から下に抜いた場合は売りサイン

以上が遅行スパンと株価のポイントになります。遅行スパンは26日前の株価にさかのぼって 記入するだけの単純な線ですが、基準線と並んで重要視されている線ですのでしっかり使いこなしましょう。

まとめ

一目均衡表のシンプルな見方、使い方、如何でしたでしょうか?

一目均衡表は非常に奥が深く、さまざまな考え方がありますが、以上の内容を理解していただければ、実践では問題はないでしょう。

気を付けて頂きたいのが、我々個人投資家の目的は相場で利益を上げることです。

一目均衡表の研究者ではなので、一目均衡表だけに依存してはいけません。つまり、一目均衡表だけでトレードするのではなく、様々なテクニカル指標を総合的に判断し、チャート分析してくのが尾崎流チャート分析です。

投資の本質にもつながるお話で非常に重要です。投資の本質、投資哲学的なことはこちらを読んでみてください。

ということで、一目均衡表の偏った使い方や思い込みは避けて、スマートなトレードで利益を上げていきましょう。