移動平均線の使い方を知ることこそが相場で生き残るコツ

「移動平均線の使い方を知ったくらいで株で勝てる訳がないだろ!」

株式投資セミナーで何度も聞いたセリフです。移動平均線と言えば、使い方は簡単そうだし、誰でも知っているし、というようなシンプルなテクニカル指標です。

移動平均線の使い方を覚えただけでは、本当に株で勝てないのだろうか?という疑問が湧いてきます。

でも、相場で勝ち続けたいのなら移動平均線を使うべきです!!

移動平均線以外にも、株式市場を分析するテクニカル指標はたくさん存在し、株で勝つためのアプローチの方法も様々で、数千以上のトレード技術があるともいわれています。

そんな無数のとも言えるトレード技術の中で、どれを信じてトレードすればいいのか、よくわからないですよね。また、テクニカル指標だけでも色々あり、どれを使うべきなのか悩みますよね。

でも、やるべきことはひとつ。移動平均線の使い方をマスターすることが相場の世界で生き残るコツです。しかも、移動平均線は深掘りしていくとかなり奥が深いです。

移動平均線の使い方を知ったくらいで株で勝てる訳がないだろと言う人は、移動平均線の使い方を知らないか、間違った使い方をしています。

移動平均線を正しく使えば、初心者でも移動平均線だけで利益につながります。今も昔もです。

そもそも、移動平均線と言ってもいくつかの種類がありますし、2本使うのか、それとも3本使うのか、その組み合わせを考えると、ちょっとややこしくなります。

また、3つの移動平均線を使う場合、短期線・中期線・長期線の解釈の仕方も異なり、それを投資判断に落とし込むのはそれなりの知識が必要です。

なので、実践で移動平均線の正しい使い方をしている人はかなり少ないのが現状です。短期トレードを前提とすると、おすすめの移動平均線の組み合わせは、5日移動平均線と25日移動平均線の2本使っての分析です。

株を始めると、移動平均線以外にもいろいろと目移りするとは思いますが、勝ち続けるためには小手先のテクニックに走るのではなく、移動平均線分析を基本として、値動きを読むテクニックを身に付ける必要があります。

では、どうやって値動きを読むテクニック、すなわちチャート分析を身に付けるかといいますと、基本的に、移動平均線、トレンドライン、出来高、ローソク足という4つのツールを使って分析します。

もちろん、主たる分析ツールは移動平均線ですが、他の3つの分析ツールも従として使いこなし、総合的な判断をします。これが出来ればどんな相場でも勝てるようになりますから。

そうそう、移動平均線を攻略するにはこの本だけでオッケーですよ!

本当に移動平均線を使いこなすとは、移動平均線、トレンドライン、出来高、ローソク足という4つのツールを使いこなすこと

シンプルにチャートを読み解くには、ちょっと時間がかかるかもしれませんが、この4つのツールを使いこなすことが出来れば、十分に株式投資は楽しめます。

特に移動平均線の使い方は重要です。

もちろん、これ以外にもテクニカル指標はたくさんありますが、ほとんど使わないです。確かに、相場の状況によっては使うこともありますが、確認程度というか、補助的にしか使わないです。

多くの人が利用する移動平均線が描かれている日足チャート。でも、解釈の仕方は人ぞれぞれです。

周りで株式投資をしている人をじっくりと観察して見てください。同じものを見て投資判断をしているのですが、投資結果は大きく異なります。

どうせなら、常に勝っていたいですね。そのために、しっかりと移動平均線を主として、これらのツールを使いこなせるようにしましょう。

移動平均線はチャート分析の主役!ならば、移動平均線の使い方を覚えよう!!

チャート分析する際に、ローソク足とともに重要な役割を担うのが移動平均線です。移動平均線とは、過去のある一定期間の終値の平均値を毎日計算し、それをプロットして結んだ曲線をいいます。

株価は常に動くものであり、日々平均値は変わります。そして、平均値を結ぶ線も動いていきます。だから、「移動平均線」といいます。

例えば、5日移動平均線とは5日間の終値の合計を5で割った平均値、25日移動平均線は25日間の終値の合計を25日で割った平均値を算出したものです。ローソク足を形成する4本値のなかでも最も重要である終値の平均値をとった移動平均線は、チャート分析の主役であると言えます。

初心者でも簡単、移動平均線を使い方はこれだけ

移動平均線を読むコツはたったの3つです。この3つを押さえておけば、実践でも十分に戦っていくことができます。

この3つのコツ、超重要です。

500回を超えるセミナーで受講生さんにいろいろと質問して現状を把握しました。移動平均線を知らない人はいません。しかし、移動平均線を上手く使いこなせている人はほとんどいませんでした。反対に、移動平均線を小馬鹿にしている人はたくさんいましたね。笑

ちなみに、上手く使いこなしている人は勝っている投資家さんです。

では、そのたった3つのコツを見ていきましょう。

移動平均線の方向

まずは、移動平均線の方向です。単純に移動平均線が上を向いているのであれば上昇傾向、下を向いているのであれば下落傾向と読めばいいのです。

移動平均線の傾き

次は、移動平均線の傾きを見ます。移動平均線の傾きを見ることによって、トレンドの強さを読み取ることが出来ます。つまり、移動平均線の傾きが上向きで、その傾きが急であれば、強い上昇トレンドを表しています。

反対に、その傾きが下向きで、その傾きが急であれば、強い下降トレンドを表しています。また、傾きの加速状況を見ることによって、トレンドの終焉も予測することが出来るようになります。

時間軸の違う移動平均線との関係

さらに、時間軸の違う移動平均線との関係を見ることによって、今後の動きを予測できるようになります。例えば、5日移動平均線と25日移動平均線との乖離を見れば、調整局面や反発局面のタイミングを想定できるようになります。

また、日足チャートと週足チャートを見て、トレンドに従って上手くエントリーチャンスを見つけ、エントリーできるようになります。

この3つのことを意識して移動平均線を使いこなせば、チャートの見方が大きく変わります。

つまり、これを徹底すれば利益を出すことが出来ます。反対に、これを徹底していないと利益は出せません。

5日移動平均線の「くいっとチャート」&「がっくりチャート」を狙い撃ち

株式投資の真髄は、エントリー&エグジットのタイミングであるとするなら、そのタイミングを計るのに何を使えばよいのでしょう?

RSI、RCI、一目均衡表、ボリンジャーバンド、MACD、ストキャスティクスなどさまざまな種類のテクニカル指標がありますが、残念なことに絶対唯一の指標というのはありません。

たくさんあるテクニカル指標のなか、単独でもかなり使える指標があります。それが移動平均線なのです。移動平均線でも5日移動平均線なのか、10日移動平均線なのか、いろんな期間の取り方がありますが、ここでは5日移動平均線を使います。

移動平均線分析は入門者・初心者でも利用でき、しかも明確に判断できます。これを使わない手はありません。特に5日移動平均線でエントリー&エグジットのタイミングを取れば、時には大きなトレンドに初動から乗ることができます。

こうなれば、かなり大きな利益が得られます。今までの小さなロスカット分の損失なんかを一発で吹き飛ばしてくれますよ。では、5日移動平均線を使って、くいっとチャート&がっくりチャートを読みとる方法を説明します。

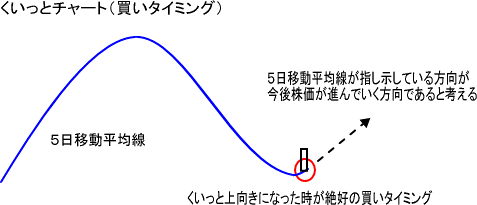

まずは、「くいっとチャート」から解説します。

下を向いている5日移動平均線の傾きが段々と緩やかになり、やがて水平になってきます。そして、陽線が立ち、5日移動平均線が“くいっ”と上向きになったとき、このときこそ絶好のエントリーポイントとなります。このようなチャートを、「くいっとチャート」と呼びます。

まずは、この「くいっとチャート」をしっかりと頭に叩き込んでください。実践で使えば使うほど、この「くいっとチャート」の有効性に気が付きます。

ちなみに、最も理想的な「くいっとチャート」は、5日移動平均線がくいっと上向いた状態で、しかも5日移動平均線から株価が伸びて陽線が立っている上記のようなチャートパターンです。

では、実際の「くいっとチャート」を見てみましょう。

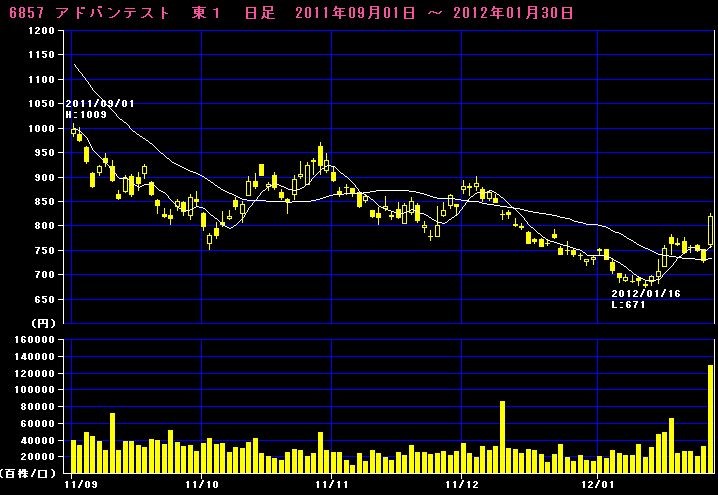

6857アドバンテストの日足チャートです。チャート内には、5日移動平均線以外にも参考に25日移動平均線、チャートの下部には出来高も描かれています。

右端のローソク足を見てください。きれいな陽線が立っていますね。しかも、その陽線は5日移動平均線から伸びており、5日移動平均線も「くいっとチャート」になっています。絶好のエントリーチャンスです。

ただし、この「くいっとチャート」を実践で使っていけば、判断に迷う場面も出てきます。そんな局面でどう対処したらいいのかはケースバイケースですが、最初のうちは、迷ったら見送りましょう。そういう時には、きれいなチャートをしている銘柄を探すということも必要です。

次は、「がっくりチャート」について解説します。

上を向いている5日移動平均線の傾きが段々と緩やかになり、やがて水平になってきます。そして、陰線が立ち、5日移動平均線が“がっくり”と下向きになったとき、このときこそ絶好のエグジットポイントとなります。このようなチャートを、「がっくりチャート」と呼びます。

考え方としては、「くいっとチャート」の正反対です。また、トレンド転換が期待できるタイミングなら、空売りを仕掛ける絶好のエントリーポイントにもなりますね。

この「がっくりチャート」もしっかりと頭に叩き込んでください。実践で使えば使うほど、この「がっくりチャート」の有効性に気が付きます。

ちなみに、最も理想的な「がっくりチャート」は、5日移動平均線ががっくりと下向いた状態で、しかも5日移動平均線から株価が落ちて、5日移動平均線にぶら下がっている陰線が出た上記のようなチャートパターンです。

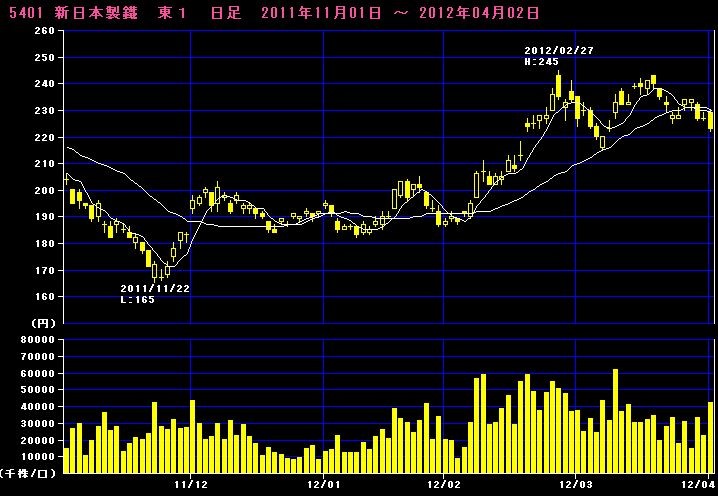

では、実際の「がっくりチャート」を見ていきましょう。

5401新日本製鐵の日足チャートです。チャート内には、5日移動平均線以外にも参考に25日移動平均線、チャートの下部には出来高も描かれています。

最も理想的な「がっくりチャート」が登場しました。5日移動平均線ががっくりと下向いた状態で、しかも5日移動平均線から株価が落ちて、5日移動平均線にぶら下がっている陰線が出たチャートパターンです。

ここで売りを仕掛けなければ、どこで仕掛けるのかというチャートですね。まさしく、教科書的な値動きとなっています。

「くいっとチャート」と同様に、この「がっくりチャート」も実践で使っていけば、判断に迷う場面も出てきます。そんな場面に出会ったら、見送りか、きれいながっくりチャートを探してみましょう。

移動平均線を効果的に使うためにはミクロ的視点とマクロ的視点を融合させる

これまでは5日移動平均線分析を中心に見てきました。確かに単独でもかなり使える指標でありますが、あらゆる局面で使える指標ではありません。やはり、限界があります。その限界を他のテクニカル指標でカバーすれば、より深くチャートが読めます。

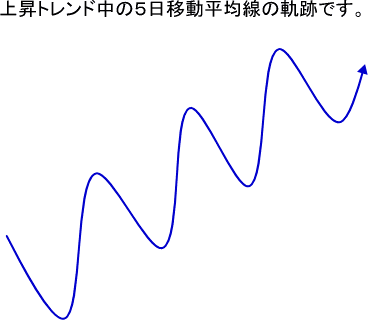

自分の狙っている銘柄が、上昇トレンドを描いているとします。その時の5日移動平均線の一般的な軌跡は下図のような感じです。

短期トレードを前提とすると、どこでエントリーすればいいのでしょうか?そう、買いで仕掛けるなら「くいっとチャート」になった時が絶好のエントリーポイントです。一目瞭然ですね。

慣れてくると、「がっくりチャート」で利食い後、直ぐに空売りを仕掛けることが出来るようになります。相場で利益を上げ続けるには、エントリーチャンスが来ればエントリーする。これが、我々個人投資家のやるべきことです。

理論的にも非常に簡単な「くいっとチャート」、「がっくりチャート」ですが、自分が狙っている銘柄でこれを忠実に実践している人はかなり少ないと思います。

大人数でのセミナー時にはいろいろと質問をさせていただき、アンケートを取らせて頂くのですが、この「くいっとチャート」、「がっくりチャート」でのエントリーをしっかりと実践している人は、100人中3~5人ぐらいしかいません。

ちなみに、実践している彼らは全員が勝っています。なかには、「ダマシにあって負けてしまいます」という人もいます。そういう人は、ちょっと視野を広げてやればダマシを回避できることも多いです。

たまにですが、株式投資をしている人の中にダマシという言葉を連発する人がいますが、基本的に相場の世界ではダマされる方が悪いのです。また、このような人は近視眼的な視点しか持っていないような気がします。

基本的に株価は需給で決まりますから、その動きには無駄がないと考えられます。従いまして、そのダマシと言われる局面も想定できることが多いです。

つまり、チャートからその判断が可能だということです。もちろん、100%可能だということではありませんよ。

では、株式投資において視野を広げるにはどうしたらいいのでしょうか。最も簡単な方法は、チャートに時間軸の違う指標をもうひとつ加えればいいのです。

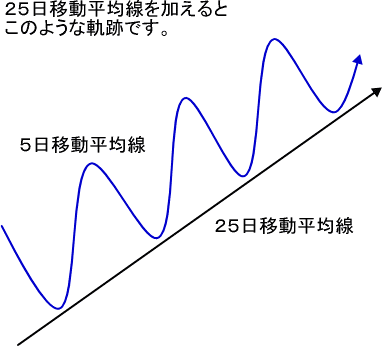

移動平均線分析をするにあたり、タイムスパンの違う移動平均線を使うと、より深く分析できます。つまり、5日移動平均線分析をするのなら、25日移動平均線を加えて移動平均線分析をするのです。

エントリーのタイミングは5日移動平均線で取ればいいのですが、その5日移動平均線に、時間軸の違う指標、すなわち25日移動平均線を加味してチャートを読めば、さらに正確性が上がるのです。

それでは、先ほどの上昇トレンド中の5日移動平均線のチャートに、25日移動平均線を描き加えてみましょう。

もうおわかりいただけましたよね?

そう、5日移動平均線に25日移動平均線を加えただけで、「くいっとチャート」になるタイミングを予測できるようになるのです。

5日移動平均線と25日移動平均線が接近したところが、「くいっとチャート」の出現するタイミングです。

つまり、5日移動平均線と25日移動平均線の両線が接近したところがエントリーポイントになるので、そんな状況になれば、相場に集中すると言う訳です。

投資には、虫の目と鳥の目が必要だといわれます。

これがミクロとマクロの視点を持つということです。つまり、エントリーのタイミングを取るには、ミクロの視点である細かい指標が有効です。同時に、相場全体の大局的な方向性をつかむためには、マクロの視点が必要になります。

移動平均線分析においては、5日移動平均線をミクロ的視点、25日移動平均線をマクロ的視点とすれば、より深くチャートを読むことができます。

ちなみに、相場分析をするにあたり、どんな指標でもミクロとマクロという2つの視点でチャートを俯瞰することができれば、勝てる確率はぐっと上がりますよ。

移動平均線を効果的に使うためにはトレンドが発生していることが重要

株価は上昇したり、下落したりとその繰り返しでチャートを形成していきます。この波を取りに行くのが短期トレードの面白さです。ただし、気をつけたいことがあります。

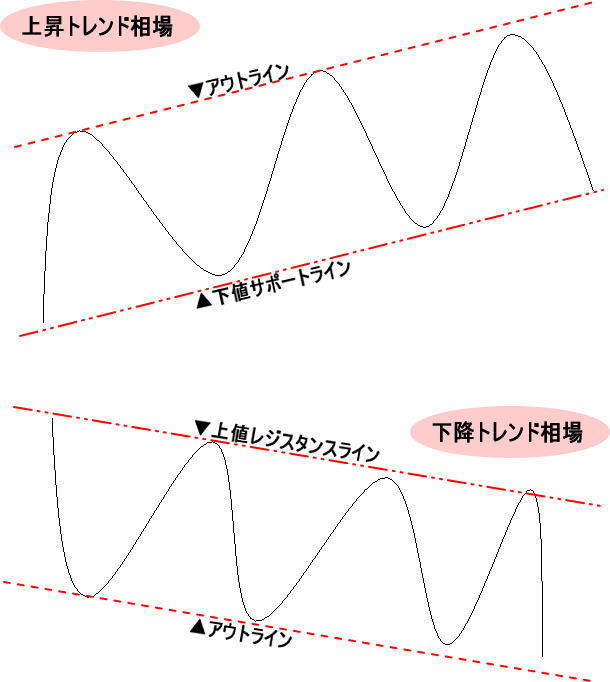

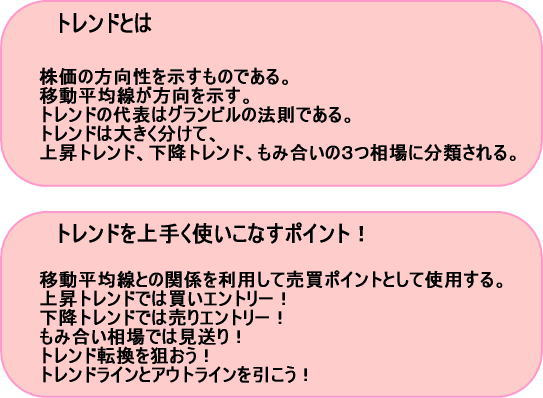

それは、常に大局的な方向性を把握しておくこと、つまりトレンドを把握しておくことが重要です。トレンドは大きく分けて、上昇トレンド、下降トレンド、もみ合い相場の3つに分類されます。

その判断の仕方はとてもシンプルです。つまり、タイムスパンが異なる移動平均線を2つ使う場合は、長期線の方を見ます。その長期線が上向きなら上昇トレンド、下向きなら下降トレンド、水平だったらもみ合い相場となります。

それぞれを順番に見ていきましょう。

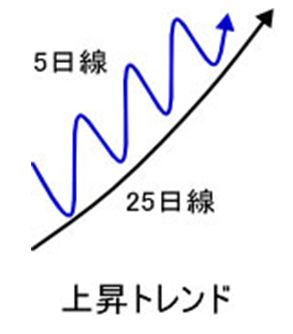

① 上昇トレンド

ここでは移動平均線分析には5日移動平均線と25日移動平均線を使います。そうすると、トレンドの把握の仕方は、長期線である25日移動平均線が向いている方向で判断します。

25日移動平均線が上を向いているのなら上昇トレンドと判断します。

トレードをする際には、どのトレンドに当てはまるのかを把握して、具体的なエントリーのタイミングを探ることになります。つまり、上昇トレンドでは買いエントリーを基本戦略に「くいっとチャート」を狙います。

言い換えれば、5日移動平均線と25日移動平均線が同じ方向を向いた時に仕掛けることができれば、負ける確率は少なくなります。

もちろん、5日移動平均線がぐいぐいと伸びるような上昇を演じれば、25日移動平均線との乖離が大きくなり、その後の調整局面を売りで攻めることも可能です。

もし、バイイングクライマックスのような上昇を演じてきたら、利食いと同時に空売りも仕掛けたいところです。

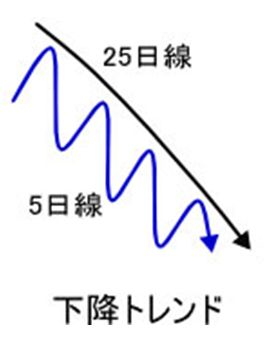

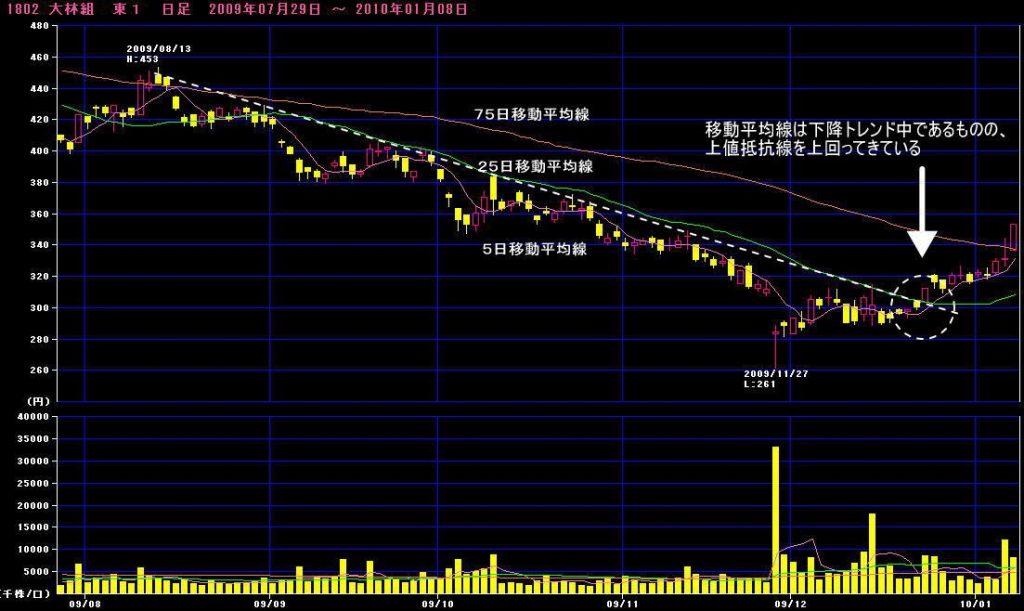

② 下降トレンド

25日移動平均線が下を向いている場合は、下降トレンドと判断します。上昇トレンドでは買いエントリーを基本戦略に「くいっとチャート」を狙いましたが、下降トレンドの場合は「がっくりチャート」を狙います。

つまり、そのタイミングは5日移動平均線と25日移動平均線が同じ方向を向いた時に、空売りを仕掛けることができれば、負ける確率は少なくなります。

もちろん、5日移動平均線が急激に下落しているようであれば、25日移動平均線との乖離が大きくなり、その後の反発局面を買いで攻めることも可能です。

もし、セリングクライマックスのような暴力的下落を演じてきたら、利食いと同時に新規買いも仕掛けたいところです。

一般的に、株価が大きく値下がると、「割安になったから買おう」とか、「もうそろそろ上昇するだろう」とか、根拠のない期待感で安易に買いエントリーすると、必ずといって良いほど痛い目にあいます。割安銘柄はもっと割安になります。

下降トレンド中であるのなら、さらに下落する可能性が高いのです。なので、トレンドが発生している方向に素直にエントリーしましょう。上昇でも下落でも波に乗れば利益につながります。

多くの個人投資家は、売りを仕掛けるということをあまりしませんが、投資の基本スタンスは順張りです。つまり、上昇トレンドなら買いで攻めるし、下降トレンドなら売りで攻めるというのが基本です。

投資の世界で消え去っていくのは逆張り派が圧倒的に多いです。もちろん、逆張りも有効なトレード手法ですが、それなりにトレード技術が必要です。よって、トレード技術が上達するまでは順張りでいきましょう。

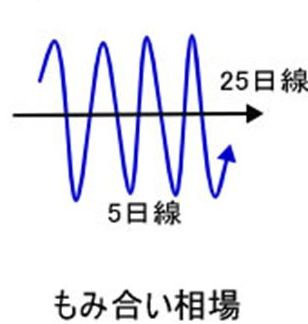

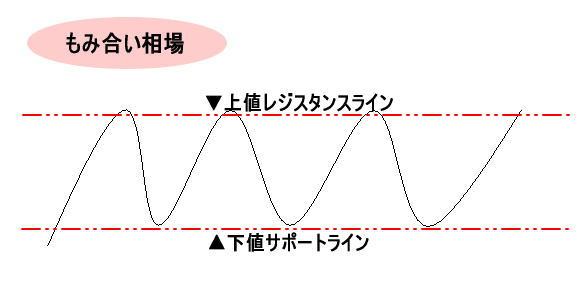

③ もみ合い相場

25日移動平均線が水平に推移している場合は、もみ合い相場と判断します。もみ合い相場とは、方向性がなく、値動きが小さい状態の相場のことを言います。

株式投資は、上がるか、下がるかは2分の1の確率だとよく言いますが、実際にトレードすると、上にも下にも行かず、ゆらゆらともみ合い局面に巻き込まれることが多々あります。

実はこのもみ合い相場、かなり厄介です。なぜなら、「くいっとチャート」と「がっくりチャート」の手法が全く使えなくなるからです。

銘柄によっては、買えば下がるし、売れば上がるという投資家泣かせの動きをするのも、このもみ合い局面です。

また、大きなトレンドにあとにはもみ合い局面に入ることも多いです。上手くトレンドに乗って大きな利益を出したにも関わらず、そのことに気が付くのが遅れ、ロスカットトレードが続き、利益の大半を吐き出してしまうのもこの相場です。

もみ合い相場に入ったら、動き出すまでは積極的なトレードは避けた方が良いですね。それまでは、違う銘柄や他の金融商品をターゲットにしましょう。

ただし、もみ合い相場のあとには大きなトレンドが発生する場合があります。動き出すまでじっと待つようにしましょう。近い将来、大きな利益となる場合がありますから。

移動平均線を上手く使うためには出来高と価格帯別出来高も一緒に見ること

出来高

出来高(できだか)とは、実際に証券取引所で取引された合計株式数のことです。取引が成立した「売り」と「買い」を一つの取引としてカウントします。

出来高は、市場全体の売買株数を示し、相場の勢いを見る上で非常に重要な指標となります。また、出来高と株価は連動性が強く常に両者の動きに注意することが必要です。

出来高が多いということは、取引が活発に行われている証拠であり、その株の注目度が高く、株価を大きく動かすだけのエネルギーがあるということになります。

反対に出来高が少なければ、取引が活発に行われておらず、注目度が少なく株価を大きく動かすだけのエネルギーがないということです。

出来高からはその他にも多くの事が読み取れます。相場の上げ下げは出来高が反映される形になります。株価が大きく下げた後、出来高が急増した場合は底打ちの可能性があります(セリングクライマックス)。

反対に株価が大きく上げた後、出来高が急増した場合は天井をつけた可能性があります(バイイングクライマックス)。

また、もみあい相場で横ばいが続いた後、株価が上か下かに放れる場合、やはり出来高をともなって放れることが多いのです。

出来高は、市場人気を的確に反映した指標です。ローソク足と移動平均線、そして出来高を加えてチャートを分析すれば、非常に重要なシグナルを読み取る事ができます。

移動平均線に加え、価格帯別出来高の見方、使い方もマスターしよう

出来高は1日の取引量を表したものですが、株価のレジスタンスやサポートを想定する指標に価格帯別出来高があります。価格帯別出来高とは、一定期間内に株価がどの値段で多く出来たかを表したものです。

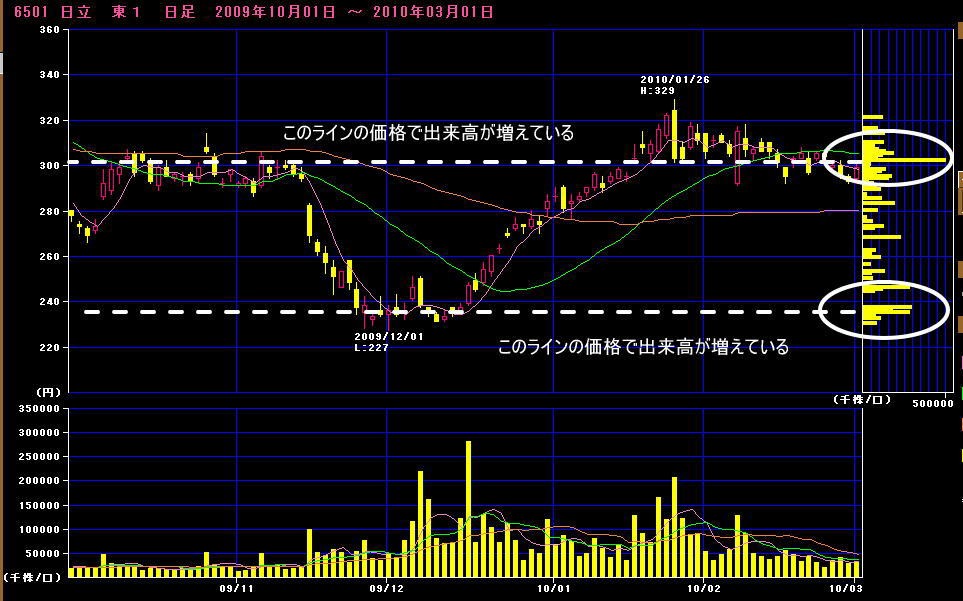

2009年10月1日~2010年3月1日の日立(東証1部:6501)のチャートに価格帯別出来高を入れてみました。

右端の棒グラフが価格帯別出来高です。2009年10月1日から2010年3月1日までの期間でどの価格で出来高が出来ているかを表しています。

下の丸印のところは235円から240円の間で出来高が多く出来ていることがわかります。その価格帯にラインを引いてみると、2009年11月下旬から2010年12月中旬ぐらいまでの間に出来ていることがわかります。

また、上の丸印のところは300円から305円の間で出来高が急増しています。この価格帯にラインを引いてみると、2009年10月~2009年11月上旬のもみあいと2010年1月下旬から2010年2月までの高値圏でのもみあいで出来高が出来ていることがわかります。

出来高は縦のラインで一日のものを見ますが、価格帯別出来高は横のラインで株価の値段の出来高を見ます。この価格帯別出来高からわかることは、出来高が出来ている価格帯は節目になる可能性があるということです。

例えば上のチャートで2009年12月中旬に250円で株を買った場合、235円から240円の価格帯が下値のサポートになると考えます。また2010年3月以降、このチャートの株を買った場合は300円から305円の価格帯が上値のレジスタンスになると考えます。

基本的には出来高が多い部分は値動きが「重い」、少ない部分は値動きが「軽い」と考えられます。

このような出来高の見方をマスターすると、より信頼性の高いサポートとレジスタンスを見分けることが出来るようになりますので、出来高を見るときは、価格帯別出来高もチェックする習慣をつけましょう。

移動平均線をトレンドラインと一緒に使えば大きな利益をもたらす

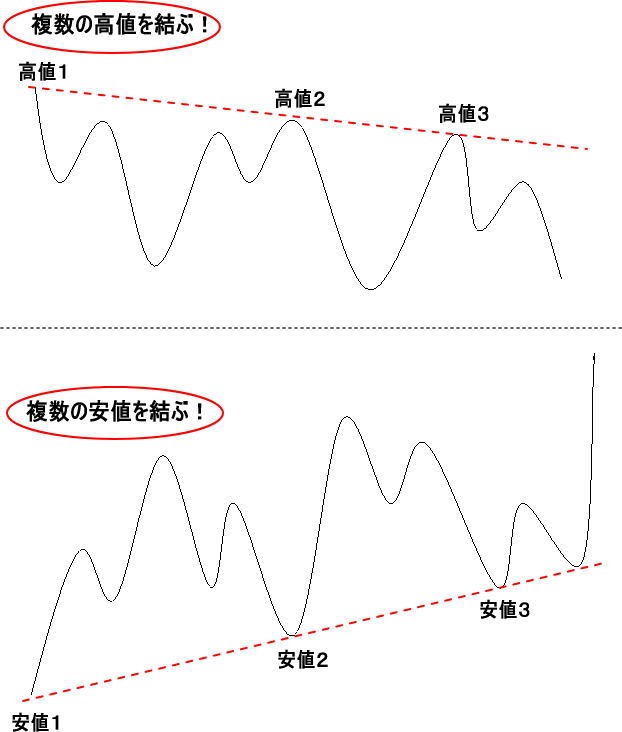

トレンドラインとは、トレンドを把握するためにチャート上に引く線のことを言います。

対象とするチャート上に形成されている、高値と高値・安値と安値を結んだラインを引くことにより、その相場が上昇中なのか下降中なのか、それとももみ合い相場なのかを判断するのに使います。

上昇トレンドの場合は、安値を切り上げ、かつ高値も切り上げていきます。反対に下降トレンドの場合は、高値を切り下げ、かつ安値も切り下げていくものです。

従って、高値と高値、安値と安値を結んだトレンドラインが、上向きであれば上昇トレンド、下向きであれば下降トレンドと判断するわけです。

方向性のないもみ合い相場の場合は、上下のトレンドラインは平行になります。一定の幅で動きを繰り返し、BOX相場とも呼ばれています。

上昇トレンド相場で安値と安値を結んだトレンドラインのことを、下値サポートライン(下値支持線)といいます。下降トレンド相場で高値と高値を結んだトレンドラインのことを、上値レジスタンスライン(上値抵抗線)といいます。

トレンドラインを引くときは、複数の高値(安値)を結んで引きます。それにより、トレンドラインの有効性がより確実なものになります。

このトレンドラインはとても重要です。線を1本引くだけでチャートの見え方が変わってきます。そして、その相場の繊細な情報を読み解くことができます。

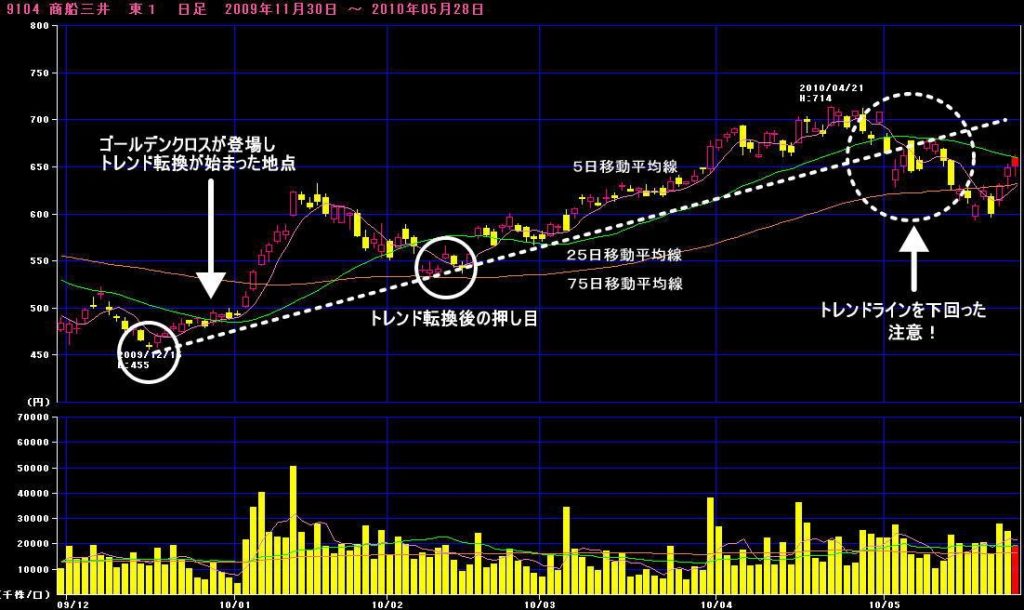

下記のチャートを見てみましょう。

ゴールデンクロスが登場し、下降トレンドから上昇トレンドへ転換しています。このトレンド転換前の安値と、転換後の押し目となった安値とを結んでラインを引いています。

その後、株価はトレンドラインを下回ることなく上昇を続けましたが、2010年5月に入り、ローソク足がトレンドラインを割り込んできました。

その時点ではまだ、25日移動平均線はまだ下向きではなく、押し目を形成して再び上昇すると考える投資家が多い場面です。

しかし、この1本のトレンドラインを引いている賢い投資家は、「この上昇トレンドは一旦終了したな。安くなっているけど、買うのは見送ろう」と、一歩先を考えた投資行動をとることができるのです。

もちろん、思惑通りにいかない場合もあります。しかし、相場で利益を叩きだしている投資家は、必ずといっていいほどトレンドラインを引いています。しかも、トレード技術が身についてくると、これだけで十分と言っても過言ではありません。

一般的にトレンドラインはサポートライン(下値支持線)やレジスタンスライン(上値抵抗線)として機能することが多いです。つまり、上昇トレンドの場合、下値トレンドラインを突破しない限り上昇相場は継続中と判断します。

反対に、下降トレンドの場合、上値トレンドラインを突破しない限り下降トレンドは継続中と判断していきます。

上記のチャートの○で囲んだ部分をご覧下さい。株価は25日移動平均線より上位に登場したものの、25日移動平均線はまだやや下向きの状態でした。もしかすると、再び下落を始める可能性を秘めています。

しかし、トレンドラインを引いていると、上値抵抗線を突破していることが確認できます。このことにより、再度下落を始める可能性よりも、上昇トレンド転換し25日移動平均線が上昇に転じる確率の方が高いと判断できるわけです。

上記のチャートの○で囲んだ部分をご覧下さい。25日移動平均線は上向き、そして5日移動平均線は25日移動平均線の上位にあり、綺麗な上昇トレンドを形成していました。

しかし、トレンドラインを引いていると、下値支持線を下に抜けていることが確認できます。

このことにより、再度上昇を始める可能性よりも、一旦上昇トレンドは終了し、今後はもみ合い、もしくは5日移動平均線が25日移動平均線を下回り下降トレンドに転換するというシナリオを考え、無理なエントリーを控えるという投資行動がとれるわけです。

たかが1本の線・・・と、決してバカにしてはいけません。トレンドラインは、適切な投資行動へ導いてくれるライフラインなのです。チャートを読み解く為の必需品です。

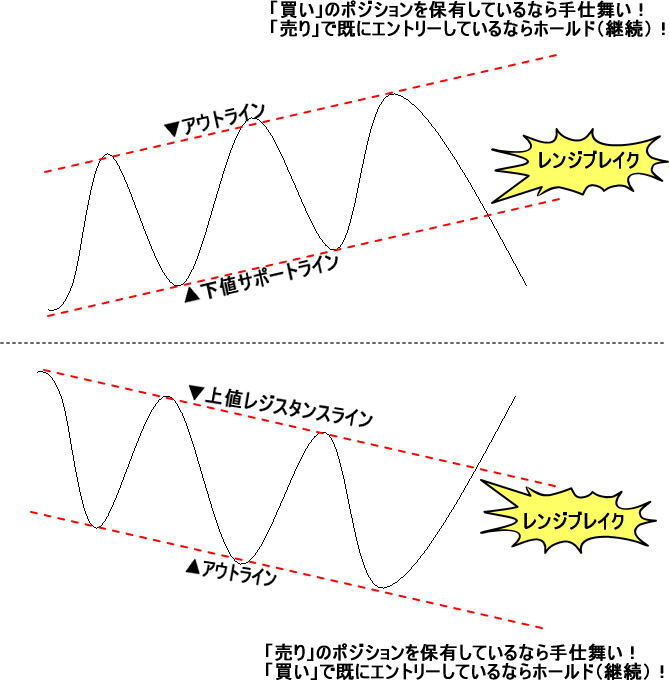

トレンドラインとアウトラインでレンジを把握

アウトライン(チャンネルライン)とは、トレンドラインと平行なラインを上下に引いたものです。アウトラインは、そのトレンドの今後の具体的な予測に役立てることが出来ます。

上昇トレンドの場合、アウトラインはトレンドラインの上方に引きます。下降トレンドの場合は、アウトラインはトレンドラインの下方に引きます。

ある一定の幅で上下するもみ合い相場には、方向性はありません。従って、トレンドラインではなく、上値レジスタンスラインと下値サポートラインとなります。

アウトラインはトレンドラインに対して平行線を引いただけのものですが、有効なトレンドラインに対してアウトラインを引くことによって、近い将来その相場がどのような値動きをするのかを、ある程度予測することができます。

上昇トレンドラインとそのアウトラインとで形成されるレンジを上昇チャンネル、下降トレンドラインとそのアウトラインで形成されるレンジを下降チャンネルといいます。一般的に総称して、レンジと呼ばれています。

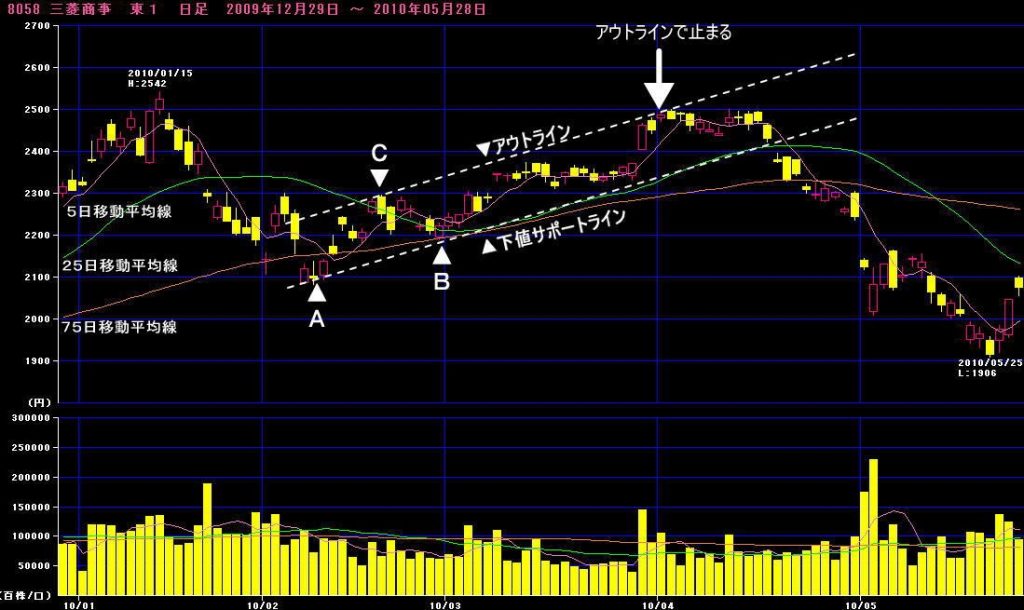

上記の8058三菱商事(東証:1部)のチャートをご覧下さい。Aを安値にCまで反発し5日移動平均線が25日移動平均線を超えてきました。そしてCまで反発し再びBまで反落したものの、5日移動平均線は25日移動平均線を下回らずに再度上昇、トレンド転換したことが伺えます。

AとBが出来上がった時点で、下値サポートラインを引くことができます。そして同時に、アウトラインをCに引きます。これで、レンジの誕生です。

この2本のラインを使うことにより、「どこまで上昇するのか?」、そして「どこで下げ止まるのか」を予め想定し、トレードシナリオを構築することができるのです。

トレードシナリオの構築なしに売買をすることは、カーナビを搭載していない車で夜の峠を越えるドライブをするようなものです。安直な運任せのトレードと一線を画す役割を担うのが、トレンドラインとアウトラインなのです。

移動平均線とレンジブレイクで転換点を狙う

レンジを抜けることを、レンジブレイクと言います。では、「レンジを突破したときはどうなるのだろうか?」という疑問がわいてきます。一般的には、トレンドラインを突破したところでアクションを起こすのがセオリーです。

しかし、これだけでは伴うリスクが大きく、トレード手法としては不完全なのです。

例えば、上昇トレンド相場ではトレンドラインは上向きで、下値サポートラインとして機能します。下降トレンド相場ではトレンドラインは下向きで、上値レジスタンスラインとして機能します。

そのラインを下に割り込むことで、それぞれのトレンドが終了したと考えるわけですが、その時点での移動平均線はまだ下降を始めていない場合が多いです。

「トレンドともみ合いは一対」でも解説しましたが、トレンドが終了した後は、多くの場合、もみ合い相場に移行します。トレード手法では「もみ合いは見送り」とするのが基本です。

ですので、トレンドラインを突破したという理由だけでエントリーをすると、上にも下にも抜けきれないもみ合い相場に巻き込まれ、資金が拘束されてしまいます。

それどころか、もみ合い相場の後に再度同方向に新たなトレンドが発生してしまえば、ロスカットを余儀なくされ損失になってしまう場合もあるからです。トレンドラインと移動平均線の関係を見極め、確実性の高いレンジブレイクに乗ることがポイントです。

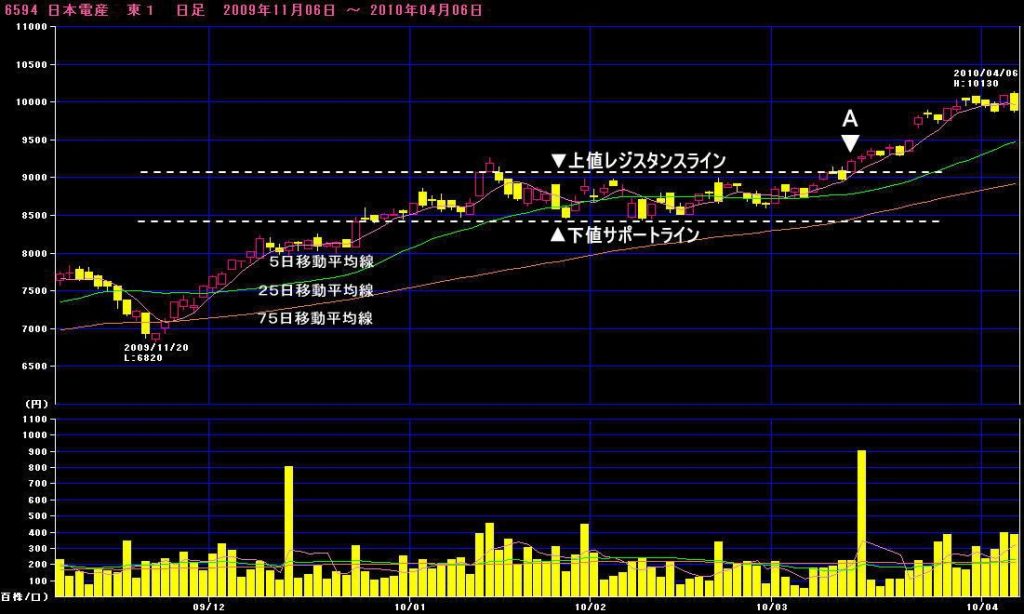

上記の7011三菱重工業(東証:1部)のチャートをご覧下さい。

上昇トレンド相場において、A地点で下値サポートラインを下に抜けてきましたが、この時点ではまだ、25日移動平均線は上向きです。上昇トレンドが一旦終了した可能性は高いですが、もみ合い相場に移行するシナリオが必要な場面です。新規に買うという投資行動は厳禁ですが、空売りは少し見送る必要があります。

B地点を見てみましょう。A地点から下降に転じず反発してきましたが、再び下値サポートラインを下に抜けました。そして、5日移動平均線は25移動平均線の下位にもぐりこみ、25日移動平均線の角度も鈍化し下値サポートラインから乖離を始めています。

ここが絶好のエントリーポイントとなります!もみ合い相場へ移行する確率よりも、下降トレンドが発生する確率が高いと判断できます。

- レンジブレイクでトレンド転換

- 移動平均線がトレンド転換

このように、2つの根拠が重なりました。空売りを仕掛けるならば、自信を持ってエントリーできる場面です。

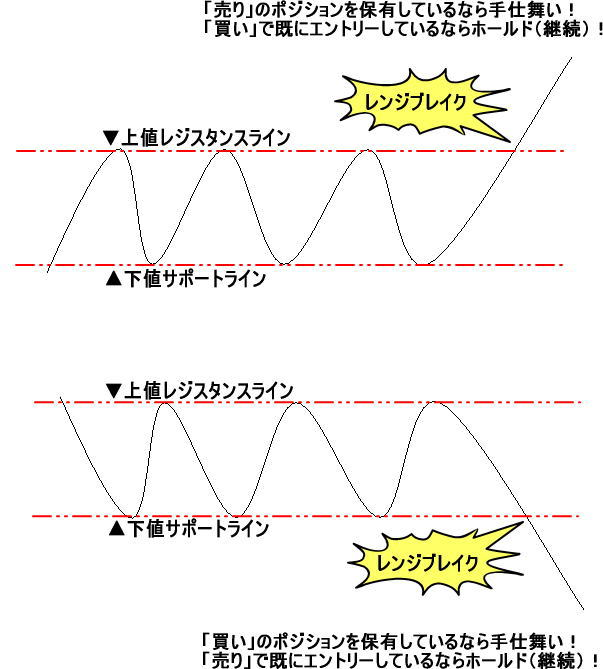

上記の8951日本ビルファンド(東証:1部)のチャートをご覧下さい。下降トレンド相場において、A地点で上値レジスタンスラインを上に抜けてきましたが、この時点ではまだ、25日移動平均線は上向きです。

前回の反発場面を見ても、25日移動平均線を超えても再度下降しています。下降トレンドが一旦終了した可能性は高いですが、もみ合い相場に移行する懸念は残っています。

B地点を見てみましょう。A地点から上昇に転じずもみ合ってきましたが、下降トレンドのレンジ内に入ることなく、5日移動平均線が25移動平均線の上位から上向きに転じてきました。

ここが絶好のエントリーポイントとなります!もみ合い相場へ移行する確率よりも、上昇トレンドが発生する確率が高いと判断できます。

- レンジブレイクでトレンド転換

- 移動平均線がトレンド転換

このように、2つの根拠が重なりました。自信を持って買いエントリーできる場面です。

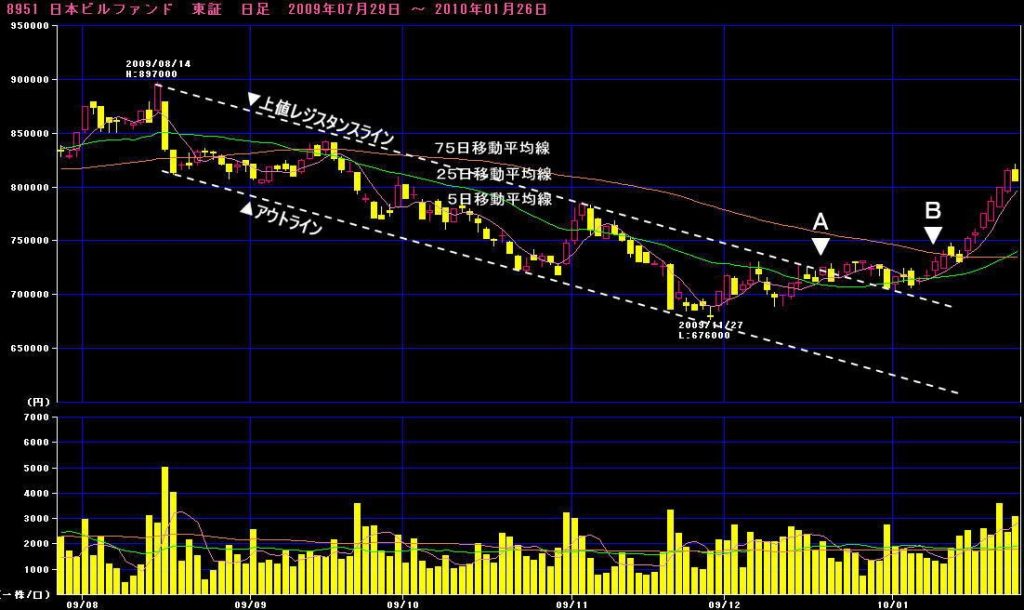

上記の8594日本電産(東証:1部)のチャートをご覧下さい。

もみ合い相場をブレイクしたパターンです。もみ合い相場のブレイクは、ブレイク後から新たなトレンドが発生する場合が多いです。なので、ブレイク確認後のエントリーでも、十分に利益を狙うことができます。

レンジブレイクが発生してからのエントリーは、心理的には遅れを感じるものです。

「かなり上がっているじゃないか。こんなところから買えないよ!」、「随分と下落しているので、こんなところから売れないよ!」と思うはずです。しかし、トレンドライン抜けると言うことは、それだけ勢いがあると言うことです。

たとえば、水道の蛇口につなげたホースの先を指で押さえて水を止めていたとします。その指を離した瞬間、勢いよく水が飛び出した経験をしたことがあると思います。それと同じで、あるレンジを越えてくるとその方向に勢いよく進んでいくという特性が、相場にはあるということです。

まとめ

移動平均線の使い方を知れば株は勝てる、如何でしたでしょうか?

移動平均線分析といっても、使うのは移動平均線のほかに、ローソク足、出来高、トレンドラインを駆使します。この4つのツールを上手く使いこなしていけば、株で負けることはなくなります。

もちろん、移動平均線分析だけでは相場動向が読みづらい時には、他のテクニカル指標やマクロ指標を確認し、読めないところやぼやけたところをクリアーにしていきます。

そうすれば、株はもっともっと楽しくなります。何といっても利益が出ますから。

そうそう、この内容を1冊にまとめた新刊が発売されました!タイトルは、「カンタンらくらく月20万円。難解チャートもシンプル株攻略」です。

内容はめちゃくちゃ濃いです。株を始めてから勝てず、いろんな本を読み漁るも結果は出ず。そんな深い悩みを解決する本となっています。シンプルな手法は奥が深いですが、そんな奥深さも解説しています。しかも、わかりやすく、超実践的です。かなり面白いと思いますよ!

ということで、明日もスマートトレードを。

[…] https://tradelife.jp/investment/3058/ […]

[…] 【参考サイト】◎TLC:移動平均線の使い方を知れば株は勝てる◎マネリテ:株の投資手法【ポジショントレードとは?】 […]