株は知らないと損することも多いので注意しよう!

株式市場の盛り上がりで、値上がり益狙いだけでなく、配当金や株主優待で株式投資を始める個人投資家が非常に増加しています。

でも、やる気だけで株式市場に突撃すると、こっぴどくやられますので注意が必要ですよ。

そこで、実際の株取引をする前に知っておくべきことをまとめました。最低限の内容ですが、実際のトレードをするために必要なものに限定しましたので、じっくりと読み込んでくださいね。

まったりと時間をかけて、しっかりと利益を出せるスイングトレードがおすすめです

株式投資の盛り上がりは色々な理由が考えられますが、将来に対する不安が大きいため、今までのように郵便局や銀行に預けているだけではなく、自分自身で積極的に資産運用していこうという意識が高くなってきたからだと感じています。

将来の厳しい日本経済の状態を考えると、投資の勉強をして、資産運用に関する知識を身につけておくことは非常に重要です。自分の財産は、自分で守る!そのためにしっかりと株に関する知識、技術をマスターしましょう。

まだまだ日本では、株式投資というとギャンブルだという人も多いですが、しっかりと知識を身につけることによって、リスクを最小限おさえ、資産を着実に増やしていくことは十分に可能です。

株はギャンブルだ!という人の多くは、株に関して無知です。

無知からくる批判は、とてもタチが悪いですね。我々は、そんなことは無視して、株式投資に関する技術・知識を武器に、マーケットを通し、資産を増やしていきましょう!

ここでは、初心者がスイングトレードで利益を出せるような内容をイチから解説しております。順番に読み進めてください。

投資の世界は、いろんな可能性にあふれていますよ。

スイングトレードとは?

スイングトレードとは、一般的に2日~2週間ぐらいの間で売買を完結させてしまうトレードの事を言います。デイトレードと異なり数日間を掛けて売買を完了させるため、日中忙しいサラリーマンの方でも気軽に短期売買ができるというメリットがあります。

スイングトレードの特徴としては、短期間でターゲット銘柄を次から次へ変更していくため、資金効率が非常によく、上手く回転されることが出来れば、短期間で多くの利益を叩きだす事ができ ます。

また、デイトレードのように、パソコンの前に張り付いていなくてもいいため、トレード時間に対する拘束はなくなります。さらに、長期投資のように、調整時やもみ合い時に、資金が回転しないという事態も避けることが出来るのです。

トレード手法は大きく分けて、ファンダメンタルズ分析とテクニカル分析の2つの方法があります。

スイングトレードでは短期売買で取引を完了させるため、会社の業績や成長性などを分析して投資するファンダメンタルズ分析より、過去のチャートの値動きを元に今後の株価の方向性を 予測するテクニカル分析を重要視してトレードしていくことになります。

もちろん、ファンダメンタルズ分析が使えないということではなく、タイミングを見計らうのには、テクニカル分析の方が有効だということです。

つまり、スイングトレードのような短期売買にとって、もっとも重要なのがエントリー(仕掛け)とエグジット(手仕舞い)のタイミングになります。ここが、最重要ポイントです。

そうそう、スイングトレードについて書いた新刊が発売されました。※2018年4月16日発売

かなり良い本に仕上がっていますので、ぜひお手元に置いてトレードして見てください!最重要であるエントリーのタイミングを極める方法も詳らかに解説していますよ。

株をするための技術・知識をマスターしよう!

まずは、株の売買をするにあたって知っておきたい基礎知識を紹介していきます。

株式投資というのは、資産を増やすための知的行動です。しっかりとしたトレードに関する知識・技術を身につけ、リスクとうまく付き合っていくことによって、多くの利益を自分のものにすることが出来ます。ぜひ、一緒に株の世界にドップリとはまりましょう!

株で利益を出せるようになれば自分や家族の経済的水準が高くなり、ちょっとした旅行も気軽に行けますよね。欲しいものも、難なく買うことも出来ます。この経済的ゆとりは、精神的にも多くのものを与えてくれます。

また、株式投資をすることで、今まで全く無関心だった政治や経済にも興味も持つようになり、教養レベルもアップします。友人との日常的会話で、さりげなく経済学、会計学、政治学などの知識にふれると、粋ですよね!(笑)

しかし、マーケットはプロの世界であり、何の知識もなく、利益を出し続けることは不可能です。よって、しっかりと株式投資に関する技術・知識を習得してくださいねっ!

そもそも株って何?

簡単に言いますと、株とは株式会社が発行している株式のことをいいます。

日本には、社員が数千人以上いる大企業から、たったの1人であるというような中小企業まで、数多くの株式会社が存在します。大きい会社も小さい会社も、会社の規模は違いますが基本的な仕組みは同じになります。

会社は、様々な事業を展開していくために、資金調達をすることが必要になります。資金調達をする際に、株式を発行して、株主から資金を集めるのです。

このような仕組みが法律によって詳細に決められているため、会社は大量の資金を不特定多数の株主から調達することができるし、出資する株主は、会社の成長とともに株価が上がることによって、儲かるのです。つまり、両者にとってメリットがあるのです。

簡単ですが、これが株の仕組みになります。ただし、一般的に株を売買している企業というのは、証券取引所に上場している大企業が中心になります。

株式投資をするメリット

株式投資のメリットについて書きます。

① 売却益(キャピタルゲイン)を狙える

投資をする一番の魅力は、何といっても売却益を狙えるということです。購入した株価が上昇した場合は、大きな利益を得ることができます。株式の売却によって得られる利益の事をキャピタルゲインと言います。しかし、株価が下落した場合は、キャピタルロス(売却損)になります。

詳細は、株の醍醐味はキャピタルゲイン(値上がり益)を得ることを参考にしてください。かなり詳しく解説していますよ。

② 配当金(インカムゲイン)が得られる

投資して株主になることによって、年に1~2回、会社から配当金を受け取ることができます。企業は株主に対して年に1~2回、会社の業績に応じて配当金を株主に支払います。従って配当金の額はその会社の業績に左右されます。

業績の良い会社は、一般的には高配当になる場合が多く、業績が悪い会社は、配当金が出ないという会社もあります。配当を受け取るためには、その会社ごとに決められた権利確定日に株主になっている事が必要です。

この配当金は、株を持っているだけで得られる利益です。英語で言うと、インカムゲインとなります。インカムゲインとは、一般的には預金、債券などの利息収入の事を指します。

もっとわかりやすく、詳しく解説しているのがこちらです。ぜひ、お読みください。

③ 株主優待が得られる

株主優待とは、企業が株主に対して行なう優待サービスです。この優待サービスはさまざまなものがあり、商品、食事券、割引券、入場券、図書券、お米など様々です。株主優待を実施している会社は上場している企業の25%ほどで年々増加してきています。

この優待を受けるためには配当の場合と同じく、事前にその会社ごとに決められた権利確定日に株主になっている事が必要です。

詳しくは、株主優待で楽しく賢く株式投資をする方法もご覧ください!

このように投資をする事で、3つのメリットを享受できます。

基本的には、配当金と株主優待は おまけ程度に考え、それほどトレード材料として重要視する必要はありません。投資では価格変動による差益での利益が一番重要になります。

株価が変動する仕組み

株価はどのように決定し、変動していくのだろう?と疑問に感じている人も多いと思います。

一般的に株価は、業績の良い優良企業の株価は高くなり、業績の悪い企業の株価は低くなる、と思われがちですが、一概にそうとは言えません。

株価というのは、すべて需要と供給の関係で価格が決定しています。

つまり、株式を買いたいと思う人の株数(需要)と株式を売りたいと思う人の株数(供給)のバランスで、価格が決定しているわけです。ですから業績が良いからと言っても、株を売ろうとする人が買おうとする人より多ければ、株価は下がる仕組みになっているわけです。

需要と供給に影響を及ぼす事柄には、業績、将来性、競争力、外部環境の影響、ブランド力などさまざまな事柄が密接にかかわってきます。そのため1つの出来事で好材料が出たとしても、株価が上がるとは限りません。

確かに、業績などを見ていくことは大切ですが、決算発表で好決算を発表したにも関わらず、大きく売られている、という銘柄も多々あります。よって、業績が良いから株価が上がる、という思い込みはしないようにしてください。

【補足】

株価は、株数の需給で決定されていくという事です。株価は売ろうとする人より、買おうとする人の方が多ければ、株価は上昇すると思うかもしれませんが、そうではありません。

例えば、50人の投資家が株を買いたいと考えて1人1株ずつ注文し合計50株の注文したと仮定しましょう。反対に1人の投資家は200株を売りたいと考えています。

買いたい人が50人に対し、売りたい人が1人しかいませんので、需要と供給のバランスがくずれ、株価が大きく上昇していくと思われるかもしれませんが、これは違います。株数の合計に注目してみてください。

買いたい人の株数の合計は50株に対し、売りたい人の株数の合計は200株です。上昇せず大きく下落していくことになります。

スマホで株をしよう

投資をするためには、取引できる環境を整える必要があります。株の売買は、証券取引所で行なわれています。しかし、個人投資家が株を売買するときには、証券取引所と直接取引をすることはできません。

株の取引をするためには、証券会社を利用して注文する必要があります。証券会社は、個人投資家が円滑に売買するための、仲介的な役割を果たしています。よって、証券会社に注文を出し、その注文を証券会社が代行して、取引所で売買をするという仕組みになっています。

日本にはたくさんの証券会社がありますが、それぞれ特徴があります。実店舗を構え、窓口で取引をするような証券会社もあれば、ネット専業証券と言われる実店舗がないオンライントレードでの取引が中心の証券会社もあります。

証券会社は、自分にあった証券会社を選ぶのが一番だと思いますが、インターネットを利用したオンライントレードが出きる会社を利用することをお勧めします。オンライントレードでのメリットを上げてみます。

ちなみに、今ではオンライントレード言っても、実際はスマホでトレードすることになりますが。

○ 売買手数料が非常に安い

○ 実店舗に行かなくても取引ができる

○ 営業時間外や市場が閉まっている日などでも24時間注文が可能

○ いつでもどこでも取引できるため時間が非常に有効に使える

○ 担当営業マンがいないため営業トークを聞かなくても良い(爆)

このようにオンライントレードが普及して以来、最近では手数料だけではなく、リアルタイム情報や取引時間の拡大など、多種多様なサービスが続々と登場してきています。トレードするならオンライントレードで取引するようにしましょう。

国内の主要証券取引所の特徴

証券取引所とは、株を売買する所になります。日本にある証券取引所は、札幌、東京、名古屋、大阪、福岡に取引所があります。

株の取引は、年中24時間売買できるということではなく、証券取引所が開いている時間に売買することが可能です。取引できる時間帯は下記のようになります。

前場 午前9:00~11:30

後場 午後12:30~15:00

東京証券取引所

日本最大の証券取引所であり、世界3代証券取引所でもあり、国内では圧倒的な売買高を誇っています。

大阪証券取引所

大証(だいしょう)とも呼ばれて、日経225先物、225オプション取引が活発です。任天堂なんかは大証をメインに取引されていますね。

名古屋証券取引所

名古屋市の証券取引所です。通常、東証、大証、名証が日本の3大証券取引所と呼ばれています。

福岡証券取引所

1949年に設立されて以来、九州の地元企業が中心となっている証券取引所です。新興市場にはQ-Boardがあります。

札幌証券取引所

1949年に設立された札幌証券取引所は地元企業などが上場しています。新興市場にはアンビシャスがあります。

スイングトレードに直接関係ないですが、豆知識として知っておくとよいでしょう。笑

お勧め証券会社はココだ!

1度も株の取引をしたことがない人は、どこの証券会社がいいのか、分からない人も多いと思います。よって、お勧めの5つの証券会社を紹介していきます。

楽天証券

マネックス証券

SBI証券

カブドットコム証券

松井証券

時間のある時にでもお気に入りの証券会社の口座開設をしておいてくださいね。

注文方法を覚えよう

株の取引をするためには、売買の注文をしなければなりません。初めて投資をされる方は、うまく注文が出せるか不安に感じている方もいるのではないでしょうか。

注文方法は、簡単なものから複雑なものまでたくさんの種類があります。一般的には、成行注文、指値注文、逆指値注文という3つの注文方法だけ覚えていただければ十分です。

【成行注文】

成行注文とは、売買価格を明示せず、銘柄と数量のみを指定して注文をすることです。

上記の板の状態の時に、1000株の成行注文を出した場合は下記のようになります。

成行で買い注文を出すと、301円の売り気配25000株に注文をぶつける事になり301円で取引が成立することになります。反対に、成行で売り注文を出すと、300円の買い気配11000株に注文をぶつける事になり300円で取引が成立することになります。

成行注文は、購入したい価格を指定しないため、買いたいと思ったときに素早く確実にポジションを保有できるというメリットがあります。しかし、相場変動が大きいときには、意外に高く買ったり、安く売れてしまうというデメリットもあります。

【指値注文】

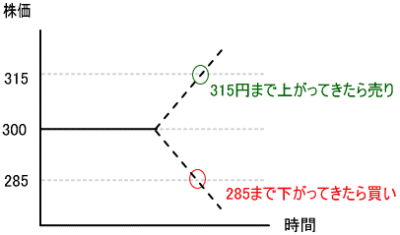

指値注文は、取引したい価格を指定して、その価格まで株価が下がってきたら買ってください、もしくは、この価格まで株価が上がってきたら売ってくださいという注文方法です。

現在の価格が300円で推移しているとき、この株価はまだ高いから、285円までさ下がってきたら買いたいと考えていたとします。

このような時には285円で指値注文を出しておきます。その後、株価が下落し、買いたいと考えていた285円まで下がってきた場合には取引が成立します。

反対に、指値注文で売りたい場合は、株価がどこまで上げてくるのかを見極め、上昇してくるであろう株価で指値注文を出せばいいわけです。

しかし、指値注文は指定した価格で売買ができる反面、買いたい株価まで下落、もしくは売りたい株価まで上昇してこないと、売買が成立しないというデメリットもあります。

相場の状況に応じて、成行注文と指値注文の使い分けをするようにしましょう。株価が勢いよく動いている時は、成行注文で、株価がそれほど動いていない時は、指値注文でいうのが有効です。

【逆指値注文】

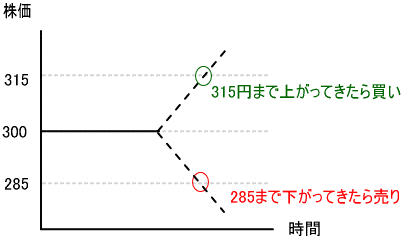

逆指値注文とは、「価格が上昇し、指定した値段以上になれば買い」、「価格が下落し、指定した値段以下になれば売り」とする注文方法です。

通常の指値注文で、それぞれ、「指定した価格以下で買い」、または、「指定した価格以上で売り」とすることと逆の注文方法であることから「逆指値」と呼ばれます。

指値注文とは全くの逆の意味で、指定した株価以上になったら買ってください、もしくは、指定した株価以下になったら売ってくださいという注文方法です。

この注文方法は、損失を限定するためにも非常に重要な注文方法ですので、使い方をくわしく説明していきます。

逆指値注文を利用することで、その場の感情や状況に揺さぶられることなく、自分のルールにしたがったトレードをすることができるようになります。また、放ったらかしにして、旅行に行くこともできます。(笑)

現在の株価が300円で推移しているとき、315円まで上がってきたら買いたいと考えていたとします。

このような時には、315円以上になったら、316円で買い、という逆指値注文を出しておきます。株価が315円まで上がってきた場合には、すぐさま316円で買い注文を出してくれます。

反対に、現在の株価が300円のときに、株価が285円まで下がってきたら、284円で売りたいと考えていたとします。

このような時にも、285円以下になったら、284円で売り、という逆指値注文を出しておきます。株価が、285円まで下がってきた場合には、すぐさま284円で売り注文を出してくれます。

株は、安く買って高く売ることによって、利益がでます。しかし、なぜ、株価が高くなったら買うというような注文方法があるのか、と感じる人も多いかもしれません。

現段階では逆指値注文は、「これ以上損失を拡大させないためのロスカット」を実行するために使用するものだと考えてください。つまり、285円以下になったら、284円で売り、という逆指値注文のことですね。

株式投資、為替、先物、オプションなどすべてのマーケットに共通して言える事ですが、勝ち続けるためにはロスカットは欠かせません。毎日多忙で、パソコンを見る暇が無い人は、逆指値注文を使ってリスク管理を徹底していきましょう。

信用取引を覚えよう

一般的に株式投資をする場合、買いたい銘柄を現金で買い、そして株価が上がったら売ります。この取引の場合、株価が値上がりした分だけ利益が得られるわけです。もちろん、株価が下げてしまったら、損失が出るのですが・・・。一般的に、このような取引を「現物取引」と言います。

「信用取引」とは、一定額の保証金(お金)や手持ちの有価証券(あなたが保有している株)を証券会社に担保として預けることによって、投資に必要な資金や株券を借りて取引を行なうことを言います。

まずは、信用取引のメリットです。

○ レバレッジ効果を利用できる

○ 株価が下降トレンドでも利益を出せる

現物取引では、自分の証券口座に入っている保有資金の範囲内でしか株の取引をすることが出来ません。しかし、信用取引では、レバレッジ効果を利用することができるのです。

このレバレッジ効果とはテコの原理を意味し、少ないお金で大きなお金を動かせるということです。

では一体どのくらいの金額を運用できるのか?というと証券会社によっても多少の誤差はありますが、一般的には保証金の3倍の金額まで取引をすることが可能になります。

また、現物取引では株価が上昇しないと利益を得ることができません。しかし、株価は上がる 一方ではなく、上がったら下がります。この下げを利用して利益を出すことができるのも信用取引の妙味です。

つまり、株価が下がると思ったら証券会社から株券を借りてマーケットで売り、下がりきったところで買い戻す!いわゆる空売りを仕掛けるわけです。信用取引ではこのような方法で利益を出すこともできるのです。

空売り、これこそが信用取引を利用する最大の目的です。空売りを利用することによって下落局面でも大きな利益を得ることが出できるようになるわけです。

投資に絶対はない

投資家が求め続ける永遠のテーマといえば、100%負けることのないトレード手法でしょう。

しかし、残念なことに100%勝てる投資手法は存在しません。

投資の世界には、数学のように1+1=2というような、はっきりとした答えはありません。今にも上昇しそうなきれいなチャートで、かつ業績も考えられないほど好業績の銘柄を見つけたとしましょう。

しかし、このような銘柄に、投資をしたからといって100%上昇する保証は、残念ながらないのです。

投資はあくまで過去のデータや値動き、業績などから、今後上昇する可能性が高い銘柄を予測していくことであり、未来の株価を100%予測できるというものではありません。

どんなに業績がいいからといっても株価が下落することはよくありますし、どんなに上昇しそうなきれいなチャートをしていても、上昇するとは限りません。

つまり、何が起こるかわからないのが、マーケットです。このことを常に念頭に入れ、トレードする必要があります。

投資に絶対はない!

トレードすればするほど、このことを実感することになります。何が起こってもいいように、自分の思考を常にニュートラルにしておきましょう。

休むも相場!焦りは禁物!

休むも相場とは、年中、常に売買をしているのではなく、相場が読めない時や、相場の方向性がはっきりしない時には、無理にエントリーせず、休むことも投資で勝ち続けるためには必要であるという考え方です。

「休む」という選択肢があることを忘れてはいけません。

株価というのは一本調子で上昇し続けるということはありえませんから、もちろん休む局面も出てきます。休む局面では無理なエントリーはせず、ゆっくりと見守りましょう。

休む局面とは、どのような状態のことを指すのか?と言いますと相場の方向性がはっきりしておらず、株価が上下どちらに進むのか?判断が難しい時、または、上にも下にも動かない持ち合い相場も休む局面と判断できます。

投資をはじめると、ポジジョンを保有していないと、相場に参加していないような気がしてしまいます。また、年中、常に売買していないと不安だという方もでてきます。(笑)

ただ、自分が何もエントリーしていない「休み」局面でも常に相場を眺め、エントリーせず休んでいる間も、ターゲット銘柄を追いかけ、動き出すのを監視していてください。

相場に参加する時というのは、自分の思い通りに、相場が動く時だけでいいのです。常に売買をしていなくても、大きな利益を得ることは可能です。

常に相場に参加して、「株の損は株で取り返す」などと頭に血が上って、相場が悪いにもかかわらず、ひたすら売買を繰り返す。これは、避けたいですね。

余裕資金で投資をする!

投資には、リスクが伴います。よって、投資をするのは余裕資金で行うようにしてください。余裕資金で投資せず、生活するための資金を投資に回してしまうと、精神衛生上よくないですね。

冷静な判断をするという観点からも、余裕資金で取引する必要があります。冷静な判断ができなければ、投資で勝つことはできませんから。

余裕資金の範囲は、人それぞれ変わってくると思いますが、重要なポイントは株価が意に反し、下落して損失をした場合でも、冷静で判断できるぐらいの無理のない金額で投資するということになります。

また、勝ち続けていて調子がいいからと言って、大きな金額を投資するのは危険です。冷静な判断ができる資金量で投資するよう心がけてください。

損小利大を徹底する

株の取引をしたことがある人なら、「損小利大」という言葉を聞いたことがあるかも知れませんね。損小利大とは、購入した株が意に反して下落した場合は、損失が小さいうちにカットして、損失を最小限に抑え、反対に、思惑通りに上昇してきた場合は、じっくりと熟すのを待ち、大きな利益を取ろうという方法です。

しかし、多くの投資家は、この損小利大を実践できていません。損小利大を実践できない最大の理由は、損失を極端に嫌い、勝率を伸ばそうと粘る方が多いからです。

投資では、勝率を気にせず利益を追求しなければ意味がありません。1勝9敗でも、勝てばいいのです。ここを間違わないように!

さらに損失を極端に嫌い、勝率を伸ばすトレードを実践するようになると、どうしても損をしたくないという心理が働き、小さな利益が出たらすぐに利益確定するというトレード手法になってしまいます。

その結果、実際は「損小利大」を目指しているつもりが、「損大利小」という、負けるときには大きく負けてしまい、反対に勝つときには利益が小さいという悪循環に陥ってしまいます。

確かに損失を極端に嫌うというのは分かりますが、損失というリスクとうまく付き合っていかないことには、大きな利益は得られません。投資をする以上、利益がなければ意味がありません。

勝率は気にしなくても大丈夫ですよ。「損小利大」をしっかり徹底するようにしましょう。

実践から得られる経験はあなたの財産になる

投資に限らず、すべてのことに共通することですが、何事をするにしても「実践する」という事は非常に大切になります。実践するためには、知識が必要になってきますが、知識を得ただけで満足している人が多いように感じます。

特に投資の世界では、実践すればどうしてもリスクが伴ってきます。ですから、どうしても売買を実践しない人が多くなるのでしょう。

実際のマーケットはで、なんともいえない緊張感を肌で感じることになります。実は、この経験こそ、マーケットで勝ち続けるために必要なのです。この緊張感の中で、冷静な判断ができるようにならなければ勝ち続けることはできません。

実際に売買を経験して体で覚えた相場観は、今後あなたの財産になります。リスクを恐れず取り組んでいきましょう。リスク取らずして成長なしです。

アナリストの投資判断は重要視すべきか?

投資をする方は、新聞やインターネットなどで証券アナリストが書いた株価の方向性を予想したレポートを読んでいる人も多いかもしれませんね。中には人気のアナリストのレポートは、絶対に欠かさず見ているという方もいるでしょう。

アナリストというのは、世間一般的には「株価の予想をするプロ」と認識されています。新聞や 投資番組などを見れば、毎日、色々なアナリストがコメントをしています。

では、証券アナリストが書いているレポートやコメントなどをどのように解釈し、どのように投資に役立てているのでしょうか?

証券アナリストの情報は、投資をする際に最も重要視して投資に役立てているという人もいれば、全く参考にしていないという人もいると思います。

基本的に投資判断をする場合は、アナリストの情報に左右されず、自分で分析して納得した形でトレードするようにしましょう。アナリストの情報が悪くて役に立たないとは言いませんが、大きく予想をはずす方が多いのも確かです。

1999年の日経平均が戻しの局面で2万円近くを推移している時、9割以上の証券アナリストの方が口を揃えて日経平均は今から3~4万円ぐらいまで上昇するだろう!と予想をしていました。

しかし、実際の株価はいかがでしたでしょうか?ジェットコースターのように急落し、たった3年で約3分の1の価格である7600円まで下落してしまいました。この結果9割以上のプロのアナリストたちは、この相場を読めなかったということになります。

多くのアナリストは、主に証券会社との契約で、レポートや情報を配信しています。証券会社というのは、お客様が株の売買をした手数料を利益にしていますので、お客様に株の取引を頻繁にして頂かなければ利益を上げることはできません。

証券会社は、お客様に頻繁に売買をして頂くため、自社で雇っているアナリストにポジティブな良い情報ばかりを流させ、投資家の売買意欲を駆り立てて、自分たちの利益につなげようとしている所が多々あります。

現在でもそうですが、新聞やその他のレポートなどを見てみると、8割以上がポジティブな良いコメントばかりです。紹介銘柄のチャートを見てみると、あきらかにチャートが下落局面であり、今後も値下りしそうなチャートを平気で紹介したりしています。

ここで、認識して頂きたいのは、アナリストの情報を鵜呑みにしないこと!これは徹底するようにしてください。

アナリストのコメントは、証券会社が利益を確保するための戦略として、利用している場合がほとんどということを認識してください。しかし、勘違いしないで頂きたいのは、アナリストの情報がすべて悪いと言っているわけではありません。

アナリストのコメントというのは、おもにファンダメンタルズ分析で企業の業績を重視している場合が多く、業績が大幅に向上するなどの情報には、素直にプラス材料として受け入れるべきです。

なので、実際にエントリーする場合は、チャート分析も合わせておこない、値上がりしそうな銘柄としてリストアップしておくのもいいですね。

損失を出すパターンと原因の究明

投資で稼ごうと考えているのであれば、損失を出すパターンやその原因を認識しておく必要があります。損失を出すパターンや原因を認識していないと、損失が拡大してしまいます。

損するパターンや原因といってもたくさんありますが、もっともよくあるパターンを紹介します。

ちょっと、質問をしますので少し考えてみてください。

「あなたが30万円で買った銘柄が、29.3万円に値下りし、7千円の含み損を抱えているとしましょう。この状況下で、あなたは、この銘柄をいくらで売却したいと考えますか?」

人それぞれ売却したいと考える価格帯は違うでしょう。含み損を承知で、すぐに売却したいと考える人もいれば、利益を得たいため、31万円まで上昇するまで待とうと考える人、または、購入価格と同じ価格である30万円まで上昇してきたら、売却したいと考える人もいるでしょう。

上記の質問で、多くの方は30万円まで上昇したら売却したい、と考える人が圧倒的に多いだろうと判断することができます。

何故そのように判断することができるのか?ここには重要な投資家の心理が関わっています。

投資をする人の目的は、利益を上げることです。投資家の多くの人は、「損失を負うのは絶対にイヤだ!投資する銘柄は含み益で手仕舞いたい」という心理が働きます。

このような心理が働くので、30万円まで戻してきたら、売却すると判断する人が、どうしても多くなってしまうわけです。

30万円で売りたいと考えているという事は、あなた以外の30万円付近で購入した、その他の投資家も同じく30万円まで上昇してきたら、売りたいと考えていると判断することができます。

では、このような投資家心理が値動きに対し、どのような影響を与えるのか?ということについて考えてみましょう。

もし株価が反発して29.5万円、29.7万円と徐々に30万円に近づいてきました。そうすると、含み損を抱えている人が、買値まで戻してきたところを、売ってくるため、どうしても売り圧力が強くなってしまいます。そのため、再度下落してしまうというパターンが非常に多いのです。

そして、再度下落してしまった局面では、投資家はこのように考えるようになります。

「さっきは30万円ぐらいまで戻してきたので、今度30万円まで上昇したら手仕舞いしよう」と考えるようになります。しかし、ズルズル株価は下げてしまい、含み損を抱えるようになります。

コレこそが、損失を出す最大の原因だと判断することができます。では、どのようにすればいいのか?まずは、考え方を変えることが大切です。

上昇すると判断し、購入した株価が思惑通り上昇してきたということは、チャートが予想通りの動きをしており、株価が強いと判断することができますね。

このような強いチャートをしているにも関わらず、さっさと利益を確定してしまうのは非常にもったいないです。大きな利益をみすみす逃してしまうということになってしまいます。

反対に、上昇すると判断し、購入した株価が、意に反して下落してしまったとします。このような場合は、予想に反して下落しているため、株価は弱いと判断することができます。

弱いチャートをしているにも関わらず、購入した価格まで戻してきたら売ろう、などと安易に考えていては、結局は塩漬けになってしまい、大きな損失を負いかねません。上手くロスカットすることが大切です。

損失を出すパターンや原因というのは、人間の心理(弱さ)の部分が作り出しているものです。この間違った思考を考え直しましょう。

思考の考え方を変えることによって、これから上昇しそうな強いチャートをホールドして大きく利を伸ばし、下落しそうな弱いチャートは、すぐにロスカットできるようになります。この考え方は損小利大にもつながる非常に大切なことなのです。

投資を成功させるためには、周りに惑わされない強い信念を持ち、どのような局面であっても 冷静に対処することが必要になります。

トレード技術の向上に力を注ぐ

新聞や株雑誌などで毎日、多くの銘柄が紹介されています。多くの投資家の方は、このような情報をトレードの参考にしている人も多いでしょう。

これらの情報を利用する人の多くは、それぞれの銘柄ごとに業績や今後の株価予測など、事細かに説明されているので、トレードする際には非常に役に立つものだと考えている人も多いのではないでしょうか?

確かに、これらの情報を利用するのは一概に悪いことではありませんが、「この銘柄は業績もいいし見逃せません」と紹介されている情報を鵜呑みにしてトレードしても、利益を叩き出せるとは限らないですよね。

トレードで勝ち続けるためには、何が必要か?それは、トレード技術です。株式投資の真髄は、エントリー(買い)とエグジット(売り)のタイミングです。

トレード技術があれば、どのような局面であったとしても、利益を上げることはできます。トレード技術の習得を最優先にしてください!

株価というのは、常に上下に変動しているため、その時々で大きな判断を迫られることになります。どちらに振れるのか?これを見極めるには、トレード技術が必要なのです。

ナンピン買いはしてはいけない

ナンピン買いとは、株式売買におけるひとつの売買手法で、手持ちの株が買った値段よりも値下がりした時、その銘柄を買い増して、買値の平均購入単価を下げることをいいます。語源は、難平からきているそうで、難は損で、損を平均するということらしいです。

たとえば100万円で買ったものが50万円に値下がりしたときに、さらに50万円で買えば平均単価は75万円ということになり、単価が75万円まで値上がりすれば損失をゼロにすることができるということです。

上がると予測してエントリーしたにもかかわらず、意に反して下げだしてきた時は、どうするか?ナンピン買いをして、平均単価を下げて、値上がりするのを待つ投資家もたくさんいますが、これは最悪です。絶対にしないでください。

ナンピン買いは平均単価を下げるため、一見すると合理的な方法のようにみえますが決してそうではありません。ナンピン買いをしたとしても、さらに株価が下がってしまえば、損失はさらに拡大します。

なんの根拠もないトレードは絶対にしてはいけません。

株価が意に反して下に動いたのであれば、すぐにロスカットです。意に反して下げだしてきたということは、下降トレンドに転換した場合も考えられます。下降トレンドでのナンピン買いは、無謀以外のなにものでもありません。

現物取引にこだわると逆にリスクを高くする

投資をしているほとんどの方は、信用取引の空売りというツールを利用せずに、現物取引だけで取引しているようです。世間一般では、空売りはイメージが非常に悪く、「リスクが大きいからやらない方がいい」とよく言われます。しかも、損失は無限大だから・・・・

はっきり言って、このようなことを言うのは、信用取引について無知な人です。株は、ギャンブルだ!って言っている人と同じです。なので、信用取引の特徴をしっかりと押さえ、使いこなせるようにしましょう。

また、現物取引だけしか行なわない人は、逆にリスクを高くしてしまっていることに全く気付いていません。

【現物取引の落とし穴】

○ 地合いが悪い相場でも、買いからエントリーしなければいけない

○ 下落局面では大きな利益を逃すことになる

○ トレードの視野が極端に狭くなる

上記が、現物取引だけにこだわることにより、背負うリスクになります。

例えば、地合いが悪く全面安という状況で、多くの銘柄が下げている中、買いからしかエントリーできないというのは、非常に大きなリスクになります。2006年1月のライブドアショック後、地合いは悪化し、ほとんどの銘柄が大きく下落しました。

このような下落局面にも関わらず、現物取引にこだわって取引していれば、大きな損失を負うことになります。相場が崩れたときには、空売りで仕掛けるのが基本です。下降トレンドが発生しているにもかかわらず、休むも相場と判断して何もしなければ大きな利益を取り逃がすことにもなります。

また、現物取引だけしか行なわないということは、値上がりする銘柄を探すことだけに注視してしまうため、どうしてもトレードの視野が狭くなってしまいます。あまりにも、もったいないことです!

どちらに、動いても利益が出るようなトレーダーになりましょう!

何の根拠もないロスカットは全くの無意味だ

ロスカット(損切り)とは、購入した株が値下りしてしまい、含み損を抱えている時、これ以上損失を拡大させないために、売却して損失を確定させることを言います。損失を受け入れることができない人も多いのですが、ロスカットは厳しいマーケットで生き続けるためには必要不可欠です。

ロスカットは必要不可欠だと書きましたが、ロスカットについて間違った認識をされている方が非常に多いです。つまり、適切なところでロスカットできている人が非常に少ないということです。

雑誌・書籍などで言われている一般的なロスカット方法は下記のようなものです。

○ 購入した価格より3~5%以上下落すればロスカット

○ 購入した価格より5~10万円以上下落すればロスカット

○ 自分で○%以上下落したらロスカットなど明確な数字を設定し実行する

上記で言われている方法は、世間一般的に言われているロスカット方法です。しかし、このようなロスカットは全くの無意味です。

それは、なぜか?何の根拠もないロスカットだからです。確かに、ルールを作った上でトレードすることは非常に大切なことです。しかし、○○円以上負けたから、○○%以上下がったからなどという根拠のないルールでは全く役に立ちません。

このようなロスカットを続けている限り、絶好の買いポイントでロスカットしてしまい、ロスカットをした途端に、急上昇して「あ~もう少し保有していたら利益を得られたのに・・・・」と嘆くはめになってしまいます。

株価の動きは予測可能です。もちろん100%ではありません。つまり、ここで反発するとか、このラインを割ってきたら下に動くということが分かります。そうすると、正しいロスカット方法を身につけることが出来るのです。

トレードシナリオを描く!

相場には、上昇、下降、持ち合いの3パターンがあります。基本的には、上昇トレンド時には、買いから入り、下落トレンドの時には、売りから入るのが鉄則になります。

まずは、トレードで、勝ち続けるために掴んでおきたい4つのポイントです。

○ 外部環境の把握する

○ 株価指数で方向性の把握

○ 銘柄選び

○ エントリー、エグジットのタイミング

外部環境の把握や、株価指数で相場の方向性を把握するというのは、マクロ的な視野で相場を見るのに利用します。

これに対し、銘柄選択およびエントリー、エグジットのタイミングは、ミクロ的な視野で、値動きを予測しようとするものです。

トレードをする上では、ミクロ的な視点とマクロ的な視点を総合的に判断する必要があります。この総合的判断に基づいてチャートを読むことをチャート分析と言います。

このチャート分析で、どこでどうなったらこうするのだ!というトレード戦略(トレードシナリオといいます)を描くのです。これは、とても重要です。

では、これからトレードシナリオを描くのに必要な知識・技術を見ていきましょう!

外部環境について

株価に影響を与える外部要因として、政治、経済、原油市場、為替、米国経済の動向、地政学的リスクなど様々な原因が考えられます。

これらを、個人投資家がすべて認識するということは不可能ですが、大きな事件が起こり、相場に悪影響を与えた時の対処法は、身につけていなければいけません。

例えば、地政学的リスクを見てみましょう。地政学的リスクとは、ある特定の地域の軍事的、または政治的な緊張感の高まりが、経済の先行きを不透明にするリスクのことを言います。

現在では、中東情勢や北朝鮮ミサイル問題が地政学的リスクとして世界で認知されています。

この地政学的リスクの高まりは、投資家心理を冷やす原因ともなり、株価が下落しやすくなります。

また、2006年1月に起きたライブドアショックもそうでしたね。マーケット全体が急落しました。このような急落は今後も必ず起こります。

では、予想することが不可能な、突発的な事故がおきた場合には、どのような対処をするべきなのか?

このような突発的な事故が起こった場合は、経験則から言いますと、一旦ポジションを清算し、すべてキャッシュにすることが大切です。答えは簡単ですが、実行は難しいかもしれません。

たとえ大きな損失が出たとしても、スマートにロスカットです。損が大きいとどうしてもロスカットをためらってしまいますが、その間に加速的な勢いで損失を拡大させていくことになります。

また、ロスカットを実行することで、なんといってもリベンジが出来るのです。さらに、含み損を抱えたまま生活するのは、精神的にかなり悪いですね・・・(笑)

株価指数で方向性を把握する

株価指数とは、株式市場全体の値動きを表す指標です。株価指数には、たくさんの種類が存在しますが、今から皆さんに注目していただきたい株価指数についてお話していきます。

○ 日経平均株価(1つだけというならこの指標です!)

○ 東証株価指数(TOPIX)

○ ダウ工業平均株価

日経平均とは、日経225とも言われ、日本の株式市場を代表する株価指数です。内外の投資家や株式市場関係者に、最もよく知られている指標です。

日経平均は、「東証1部」に上場している企業の中から「業種」のバランスを総合的に判断して選ばれた225社の平均株価になります。

東証株価指数とは、TOPIX(トピックス)と言われ、先ほどの日経平均とは違い、東証に上場されている全銘柄を対象に指数を算出しています。

東証第1部上場の全銘柄の時価総額(株価 × 発行株式数)を基準に計算されるため、市場全体の資産価値の変化がダイレクトに反映されます。これにより、東京株式市場全体の動きが的確にわかるという特徴があります。

ダウ工業平均株価とは、ダウ平均とも言われ、日本の投資家が注目している人が多い株価指数でもあります。NY市場に上場されている、各セクターの代表的な30銘柄を対象として計算している指数になります。NY市場は、日本の株価に大きく影響を与えます。

例えば、ダウ平均が大きく上昇した場合は、日本市場もつられて大きくギャップアップで寄り付いたり、反対に大きく下落した場合は、ギャップダウンで寄り付きます。このように、NY市場に連動する場合が多いので、日々注目しておきたい指標の1つです。

株式投資をおこなう場合は、個別銘柄に注目し、値動きを予測することは非常に大切なことですが、株式市場の大きな動きを把握しておくことも非常に大切です。

まとめ

株を始める前に知っておくべき事、如何でしたでしょうか?

株を始める前に知っておくべきことをまとめてみました。もちろん、実際にトレードすればもっともっと知識が必要になってきます。

株の世界では、知っているから利益になるというよりも、知らなかったから損失になるということの方が多いように思います。

なので、地道に相場で勝つための努力をしていきましょう。