チャート分析で利益が出る投資をしよう

株の初心者がチャート分析を勉強しようと思っても、情報や書籍が溢れているので、どこから手を付けたらいいのか、迷ってしまいますよね。

ズバリ、チャート分析をマスターするための最短コースは、ローソク足(株価)の見方、移動平均線の見方、その他のテクニカル指標の順に学ぶことです。もちろん、この先にも学ぶべきことはたくさんあります。

ポイントをおさえながら、順序立ててマスターしていけば、かなりの時間が節約できるだけでなく、しっかりと使いこなせるようになります。そうすると、株初心者でもすぐに利益が狙えますので、株のチャートを見るのがとても楽しくなります。

せっかく株の勉強するのなら、勝ちながら勉強したいものです。負けながらの勉強はかなり辛いですから。

一般的に、株価チャートはローソク足で表示されています。証券会社が提供しているチャートツールを使えば、ローソク足と一緒に移動平均線や出来高なども表示されます。これらの指標を読み解き、今後の株価の方向性や買ったり、売ったりするタイミングを見極めます。

つまり、相場の先読みが出来るチャートの見方、分析法を知っておくと、どんな銘柄を選んだらいいのか、どんなタイミングで売買をしたらいいのか、質の高い分析ができるようになります。

銘柄選びや、株を売買のタイミングがうまくいくようになれば、勝てる確率がグッとアップします!

チャート分析の仕方を順序良く習得すれば利益が出る

株の取引を始めると、いろいろと判断に迷うことが出てきます。チャートの見方を知らなければ、様々な投資情報に振り回され、悩んだ挙句に高値掴みしてロスカット、そのうち相場から撤退することになります。

客観的にチャートから情報を読み取り、それを投資判断に生かすことができれば、勝てる株式投資できるようになります。

ここで、相場で勝つためのチャート分析を習得するまでの大まかな流れを見ておきましょう。

ステップ1

ローソク足を理解する

⇩

ステップ2

移動平均線分析を使いこなす

⇩

ステップ3

グランビルの法則の実践的活用法を知る

⇩

ステップ4

移動平均線以外のテクニカル指標を学ぶ

⇩

ステップ5

炸裂するチャートパターン分析を記憶する

この順番で進めていけば、勝つために必要なチャート分析の仕方を効率良くマスターできますよ。しかも、利益を出しながら!!

目指せ!株で1億円メルマガ登録はこちらから!

※相場で勝てる秘訣や情報を発信していますよ

チャート分析はローソク足から

チャートを読むために必要なテクニカル指標のひとつに「ローソク足」があります。テクニカル指標は様々な種類がありますが、ローソク足はチャート分析の基礎となるものです。

ローソク足は読んで字のごとく、ローソクのように見えることからローソク足と呼ばれています。「前場の寄付きから大引けまでどのように動いたのか」が一目でわかります。

このローソク足は、スイングトレードやデイトレードなどの短期売買だけでなく中長期投資にも使える優れものです。すなわち、投資スタンスに関わらず利用できるのです。

これを知らなければ何も始まらないと言われるほど重要なものですが、一度覚えてしまうと、反射的に理解できるものなのでしっかりと記憶しておきましょう。

また、ローソク足は相場の強弱感、また投資家心理を顕著に反映しています。短期売買においては、投資家心理を上手く利用することも有効な投資手段となるので、具体的なチャート分析を習得する前に、まずは基本となるローソク足を押さえておきましょう。

ただし、テクニカル指標全般に言えることですが、実践トレードにおいて、ひとつの指標だけで買いサイン、売りサインが出たらかといってガンガンとトレードしたら必ず負けます。

つまり、実際にはローソク足の他に5日移動平均線や出来高などの他の要素も組み合わせて投資判断をすることになります。これは非常に重要なことですので、しっかりと脳細胞に焼き付けてください。

ローソク足の4つの株価から値動きをイメージしよう

では、チャート分析の大前提であるローソク足の解説をします。

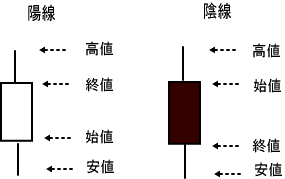

ローソク足は、「陽線(ようせん)」、「陰線(いんせん)」と大きく分けて2つに分けることができます。

そして、4本値(よんほんね)といわれる始値(はじめね)、高値(たかね)、安値(やすね)、終値(おわりね)の4つの数値を使って表示されます。

1日の最初につく株価のことを始値といい、最後についた株価のことを終値、もっとも安く取引された株価のこと安値、もっとも高く取引された株価のことを高値といいます。始値より終値が高い場合は陽線といい、白いローソクの形になります。始値より終値が低い場合は、陰線といい、黒いローソクの形になります。

ローソク足からわかる4本値のまとめ

始値・・・東京株式市場なら9時についた株価をさします

終値・・・東京株式市場なら15時についた株価をさします

高値・・・1日(9時~15時)の中で最も高い株価を言います

安値・・・1日(9時~15時)の中で最も安い株価を言います

陽線・・・株価が上昇し、始値より終値の方が高いローソク足を言います

陰線・・・株価が下落し、始値より終値の方が安いローソク足を言います

始値と終値で形成されるローソク足の実体からはみ出している線の部分をヒゲと呼びます。ヒゲの部分は、高値と安値を表しており、高値の部分を上(うわ)ヒゲといい、安値の部分を下(した)ヒゲと言います。

ローソク足だけでは勝てないよ!っていう人も多いですが、実はローソク足からだけでもいろんな情報を読み取ることができます。

ローソク足から投資家心理と読み取り、値動きを予測する

解説ばかりでは、面白くないので、ローソク足について問題を出します!

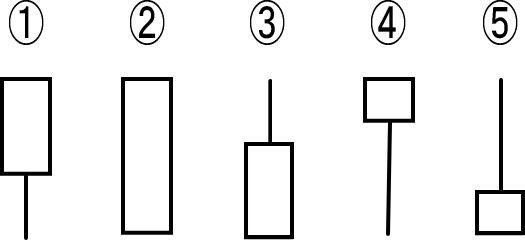

早速ですが、次の①~⑤の陽線を、投資家心理の強い順に並べてみましょう。この地道な作業が勝ちへと導いてくれますから。

ここでの投資家心理とは、上昇力の強さと考えてください。つまり、投資家心理が強いというと上昇可能性が高い、投資家心理が弱いというと下落可能性が高いという意味です。

解答

正解は、強い順に、②、①、④、③、⑤となります。

②は、始値が一番安く終値が一番高かった足で、投資家心理がとても強いということがわかります。

①は、少し下に振れたものの、始値より終値が高く、ローソクの実体がヒゲの長さよりも長い足です。投資家心理が強気であることが反映されています。

④は、①と比べてローソクの実体が短く下ヒゲが長いです。下に振れた値幅が大きい(売り圧力があった)ものの、高値で引けているので、投資家心理は強気であると考えられます。

③は、始値よりも終値が高いものの、高値で引けなかった足です。②、①、④の高値引けの足と、大きく違うところです。

⑤は、上ヒゲの長さが、相当な売り圧力を表しています。始値よりも終値が高いものの、ローソク足の実体がヒゲの長さよりも短く、投資家心理の弱さを反映していると言えるでしょう。

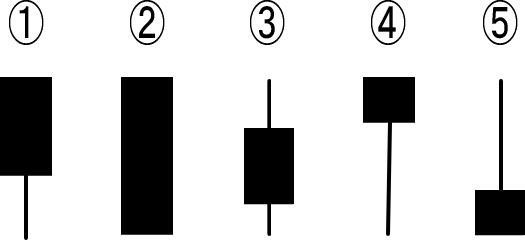

次は、陽線の反対で陰線です。考え方は陽線の反対です。解答は載せませんが、答えを出してみてくださいね。

投資家心理を読み取るということは、この先株価が上昇しやすいのかどうかを読み取ることでもあります。なので、ローソク足の一本一本を丁寧に観察していけば、相場の先行きを予測できるということになりますね。

もっともっと詳しく知りたいという方もいるかと思います。こんな感じでいろんなテクニカル指標を深掘りしていくのです。

チャート分析は移動平均線からスタート

ローソク足とセットなるのが、移動平均線です。移動平均線と言うと、ローソク足と同じぐらい簡単なイメージですよね。

そんな簡単なローソク足と移動平均線の組み合わせで勝てる訳がないと言う人が圧倒的に多いです。過去の経験から、大きな声でそんなことをいう人こそ、負けているのですが。笑

実は、ローソク足と移動平均線で勝てるんです。しかも、大勝ちもできるのです。

ローソク足や移動平均線を馬鹿にする人が多いのですが、自分が馬鹿であることに気がついていないんですよね。ホント、漫画見たいですよ。特にオヤジ連中に多いですね。

そんなオヤジも本当は良い人なんですが、ちょっと相場に関しては知識の入れ方が違っているだけなんですよ。一目均衡表やボリンジャーバンドについて熱く語るのですが、その前にやることあるでしょ!?って感じです。

相場の世界、難しいことを勉強すれば勝てると錯覚している人が多いですが、それは違います。ローソク足と移動平均線で勝てるのです。

もちろん、相場状況によっては、ローソク足と移動平均線では心もとない時もあります。そんな時は、後述する他のテクニカル指標を使えばいいのです。

多くの人は、根本的にローソク足と移動平均線というツールの使い方を間違えているのです。これでは、ダメです。移動平均線について詳細に解説していますので、こちらをお読みください。目から鱗ですよ。

移動平均線絡みで最も有名なグランビルの法則はかなり使えます

投資で勝つためのアプローチはたくさんありますが、やはり移動平均線でのアプローチが、信頼性が高く、勝率も高くなります。そんな移動平均線ですが、そもそも移動平均線のアプローチは、グランビルの法則が基礎になっています。

このグランビルの法則は、日々線と200日線でエントリーのタイミングを取ろうとしています。グランビルの法則については、こちらでかなり詳細かつ実践的に解説しておりますので、ぜひどうぞ。一読の価値ありですから!

他のテクニカル指標を融合させる

他のテクニカル指標との融合は上級編です。

テクニカル指標と言えば、一般的には、MACD、ストキャスティクス、ボリンジャーバンド、一目均衡表などのミクロ的なものです。

でも、テクニカル指標にはマクロ的なものもあります。そのひとつが、ダイバージェンスです。

ちょっと難しくなりますので、ここでの解説は避けますが、コロナショック前のサインとしてはこのダイバージェンスが点灯しました。日本市場だけでなく、米国市場でも点灯していました。

その結果、新型コロナウイルス拡大問題を起爆剤として、歴史に残る大暴落を引き起こしました。

ちなみに、このダイバージェンスのサインはゴールデンクロスやデッドクロスの前に発生し、信頼性も高いサインです。知っておくことで相当有利なトレードができるという訳です。2020年7月に発売した書籍に詳しく解説していますので、よろしければどうぞ。

「カンタンらくらく月20万円。難解チャートもシンプル株攻略」(※アマゾンのサイトに飛びます)です。

チャートはあらゆるの事象を反映している

株価を動かす要因はいろいろあり、そのすべてを把握し、分析するのは現実的に不可能です。しかし、あらゆる株価変動要因を考慮して株価は決まります。とすると、株価が描く軌跡がチャートですから、そのチャートを分析すれば相場の先読みができるという訳です。

チャートは森羅万象を写す鏡なのです。株式市場を動かすのは人の心だとも言われますが、その心理がチャートにも反映されます。そんなチャートを読み解き、ほんの少しでも先読みをすることができれば、相場の世界を楽しく渡り歩けますね。

まとめ

チャート分析の始め方、如何でしたでしょうか?株を始めたの良いけど、どこから始めたらいいのか?

実際に株の売買を始めたのは良いけど、勝てない・・・

溢れる株情報に振り回されて、どうしたら良いのかわからない・・

最終的には、いろんな内容をマスターしないといけないですが、少しずつできるところからです!!必ず、勝てるようになりますから!!

そもそも、チャート分析の大前提は、

1、市場はあらゆる事象を織り込む

2、相場はトレンドを形成する

3、歴史は繰り返す

なのです。このことを理解できれば、チャート分析の重要性が理解できるはずです。

繰り返しになりますが、チャート分析の基本は移動平均線とローソク足です。次のステップとしてグランビルの法則、さらには25日移動平均乖離率へとステップアップしていけば、それは移動平均線分析となります。最終的に騰落レシオやマクロ分析も取り込めば、まさしくチャート分析となります。

ここまで到達するにはちょっと時間がかかりますが、丁寧に進めていけば勝ちながら勉強できますよ。

そうそう、先ほども紹介させていただいた移動平均線分析のエッセンスをギュッとまとめた書籍がこちらです。5・25日移動平均分析、グランビルの法則、騰落レシオ、移動平均線との組み合わせで天井を見抜く方法等を解説しました。ちなみに、洗練された6冊目です!

じっくりと読み込みたい方はこちらをどうぞ。超おススメです。株がもっともっと楽しくなります。何といっても利益を出しながら勉強できますから。コロナショックを例に暴騰、暴落を利益にできる手法も解説しました。永久保存版です!

タイトルは、「カンタンらくらく月20万円。難解チャートもシンプル株攻略」(※アマゾンのサイトに飛びます)です。

シンプルな手法は奥が深いですが、そんな奥深さも解説しています。超実践的に書きましたので、読み込めば移動平均線分析のプロになれますよ!!

では、今日からスマートトレードを!!