グランビルの法則の勝てる使い方を実践解説

グランビルの法則とは、米国のジョセフ・グランビルというアナリストが編み出した投資手法で、株価と移動平均線との関係を利用した8つのチャートパターンを指します。

実践的に言い換えると、グランビルの法則とは、株価と移動平均線からエントリーのタイミングを見極めようとする手法を言います。

おそらく株価と移動平均線からアプローチするという手法では最も有名な法則です。

グランビルの法則はすごく知られているのに使いこなされていない理由として、グランビルの法則の「法則」というと、何も考えず機械的な手法を思い起こさせてしまい、簡単に勝てそうなイメージがしますが、実際はそうではないからです。

しかし、グランビルの法則とは「株で勝てる法則です!」と言っても過言ではない相場の原理原則です。

株の本には必ずと言っていいほど書かれていますし、聞いたこともあるかと思います。また、株式投資だけでなくFXや商品先物でもグランビルの法則はかなり使えます。

なので、グランビルの法則の「法則」は、「チャートパターン」と認識し、実践で使えるようにしっかりと解説していきたいと思います。

グランビルの法則における移動平均線の期間について

グランビルの法則の大前提として、気になるのが移動平均線の期間についてです。

グランビルは、日々線と200日移動平均線を利用していたということですが、最近では株価の変動が激しいため、また、ネット証券を利用した短期トレードが主流となっていることを考えると、ちょっとその期間が長すぎるかもしれません。

現実的には、200日移動平均線は、より短い期間である25日移動平均線、75日移動平均線、100日移動平均線に置き換わっていることも多いです。どれを使うかは、トレードスタンスによって異なります。

株式投資セミナーでも、「グランビルの法則は何日の移動平均線を使うのが良いのですか?」と質問を頂きます。決めかねているのでしたら、ぜひ5日移動平均線と25日移動平均線を使ってみてください。

グランビルの法則を使い続けて20年。グランビルの法則を徹底検証した結果、勝率を考えても、5日移動平均線と25日移動平均線を使うのが良いと思います。

グランビルの法則は使えないというのは本当なのか?

さて、周りを見渡すと、グランビルの法則はシンプル過ぎて、実践では使えないという声もよく聞きます。

「シンプル過ぎて使えないって、複雑ならもっと使えないよ!」と言いたいですが。笑

株式投資セミナーではゴールデンクロス&デッドクロス同様に、グランビルの法則も使えないという悲しい声がとても多いです。でも、そんなことないですから。

というか、グランビルの法則はめちゃくちゃ使えますから!

正しい使い方を覚えれば、勝率は上がるし、年間利益も増えます。そもそも、グランビルの法則が使えないという人は、使い方を間違っています。グランビルの法則って、相場の原理原則なんだから。

人によっては、グランビルの法則は最強のチャートパターンって言います。つまり、グランビルの法則は座学ではなく、実学で学ぶべきです。水泳と同じで、平泳ぎが上手くなる本をいくら読んでも平泳ぎは出来ません。

もちろん、株本を読み込み、知識として蓄えることはとても重要です。でも、実践で学ぶことはもっと重要です。

ここでは実践的グランビルの法則について解説していきます。

ちなみに、移動平均線の重要ポイントでもあるゴールデンクロス、デッドクロスが使えないという人も非常に多いですが、基本的にグランビルの法則が使えないという人と同じ理由です。

グランビルの法則のエントリーポイントやゴールデンクロス、デッドクロスという重要ポイントを使えないなんて言うなんて、どう考えてもおかしいでしょ!

では、グランビルの法則の実践的な使い方を見ていきましょう。

株で勝てるグランビルの法則8つのパターン

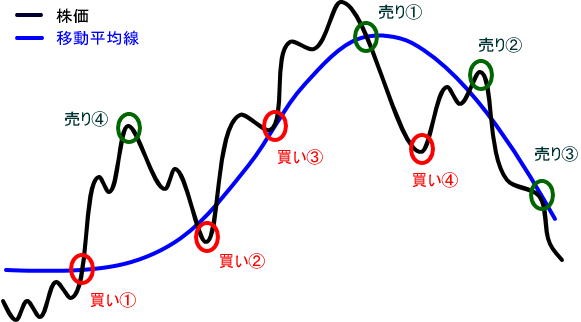

グランビルの法則は、4つの買いパターンと4つの売りパターンから形成されています。

この8パターンはしっかりと覚えてください。これだけで、相場を渡り歩くことも十分に可能ですから。

ただし、実践ではグランビルの法則だけでなく、これ以外のテクニカル指標やマクロ的視野も考慮して、より深くチャートを読みエントリーしますが、まずは純粋なグランビルの法則を紹介します。

グランビルの法則の8パターン解説チャート

グランビルの法則の8パターン解説チャート

1、買いパターン1 《買いの第1段》

移動平均線が長期間下落、または横ばいで推移した後、株価が上昇に転じ移動平均線を下から上に突き抜けた場合に買い

2、買いパターン2 《押し目買い》

株価が移動平均線を下回った場合でも、移動平均線が上昇中の時は押し目買い

3、買いパターン3 《買い乗せ》

移動平均線より上にある株価が足踏み状態の時、上昇中の移動平均線が割り込むことなく再度上昇に転じた時は買い乗せの局面である

4、買いパターン4 《自律反発の買い》

下向きになっている移動平均線よりも、さらに株価が大きくかけ離れて下落した(下への乖離幅が大きくなった)場合は自律反発する可能性が高いと判断して買い

5、売りパターン1 《売りの第1段》

移動平均線が長期間上昇、または横ばいで推移した後、株価が下落に転じ移動平均線を上から下に突き抜けた場合は売り

6、売りパターン2 《戻り売り》

株価が移動平均線を上回った場合でも移動平均線が下落中の時は戻り売り

7、売りパターン3 《売り乗せ》

移動平均線より下にある株価が足踏み状態の時、下落中の移動平均線が上回ることなく再度下落に転じた時は売り乗せ局面である

8、売りパターン4 《自律反落の売り》

上向きになっている移動平均線よりも、さらに株価が大きくかけ離れて急騰した(上への乖離幅が大きくなった)場合は自律反落する可能性が高いと判断して売り

このグランビルの法則をじっくりと研究するだけでかなり使える法則というのがわかります。しかし、もっと実践に近づけて、より具体的にエントリーのタイミングを見極めるためにちょっと変形バージョンを紹介します。

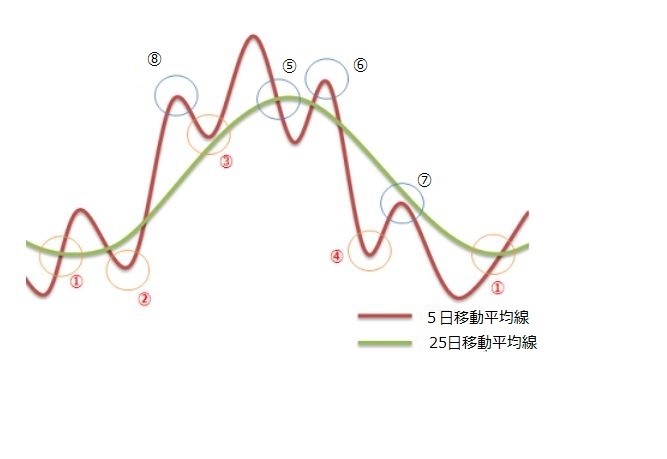

株はグランビルの法則だけで勝率も利益もアップする

これが、グランビルの法則のより実践的に近づけたチャートです。

株価を示す曲線を5日移動平均線に、200日移動平均線を25日移動平均線に置き換えます。これだけで、エントリーポイントの視覚的にクリアーになります。

エントリーポイント近辺には〇印をつけています。

実践でのエントリーは、ターゲット銘柄だけでなく相場全体の動きも注意深く見極めながらとなります。また、相場観の有無により、エントリーポイントも多少前後することがあります。

グランビルの法則 実践的な8パターンを検証する

グランビルの法則 買いのエントリーポイント 転換点を狙う

相場がある程度の期間、下落を続けた後に25日移動平均線の傾きが徐々に水平になってきます。このタイミングで5日移動平均線が下から上に抜けたのを確認して買いエントリーします。

このパターンが①でのエントリーです。

いわゆるゴールデンクロスというタイミングですね。5日移動平均線がくいっと上向く「くいっとチャート」になって間もないタイミングでもあります。

さらに、このポイントはトレンドの転換点もあるので、絶好のエントリーポイントとなります。ここからトレンドが発生すれば大きな利益となります。

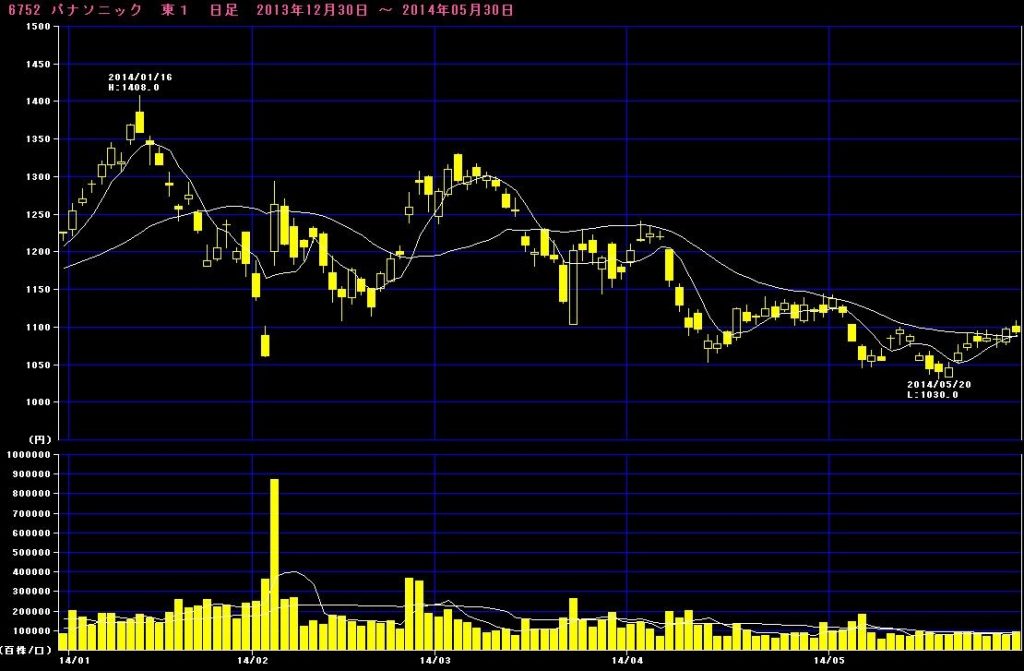

では、この局面に当たる実際のチャートを見てみましょう。

6752パナソニックのチャートですが、ゴールデンクロスを完了させています。エントリーは右端の陰線の前日に出た陽線の時でもいいですね。

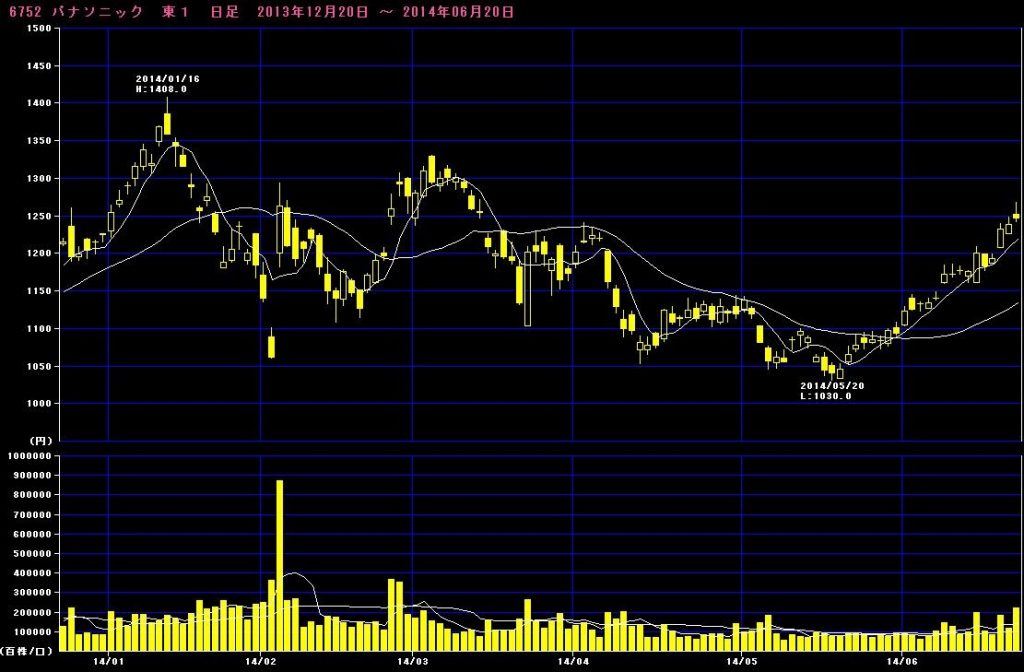

そして、その後動きを見てみましょう。

上手くトレンド転換をしてくれたおかげで、利が乗ったトレードとなりました。

もちろん、上手くいかなかったらロスカットになります。例えば、ここからもみ合いとなり、再度下落を始め、5日移動平均線が下向き、すなわち「がっくりチャート」になればロスカットすることになります。

グランビルの法則 買いのエントリーポイント 深押しを狙う

ゴールデンクロス後に株価は上昇をはじめ、25日移動平均線の傾きも上向いてきました。トレンドは25日移動平均線が上向きなので上昇トレンド中と読みます。

とすると、一時的に25日移動平均線を割り込めば絶好の押し目買いとなります。トレンド転換後の最初の調整なら、いわゆる初押しと言われる局面です。ただ、25日移動平均線を割り込んでいるので、深押しという局面です。

このパターンが②でのエントリーです。

ゴールデンクロス時にエントリーを完了して既に含み益があるならこのタイミングでの利乗せも面白いです。

ただし、ゴールデンクロスからの時間的な問題や動いた値幅等も考慮しなければならない局面でもあります。

また、ゴールデンクロス後に上向きになって直ぐの25日移動平均線を割り込めば、いわゆる「だまし」だったと判断し、ゴールデンクロス近辺でエントリーしたポジションをロスカットしてしまうことも多いです。

さらには、もみ合い局面に入っていくことも多いです。こうなれば、動き出すまで待つか、適当なところでロスカットするか、ということになります。

では、この局面に当たる実際のチャートを見てみましょう。

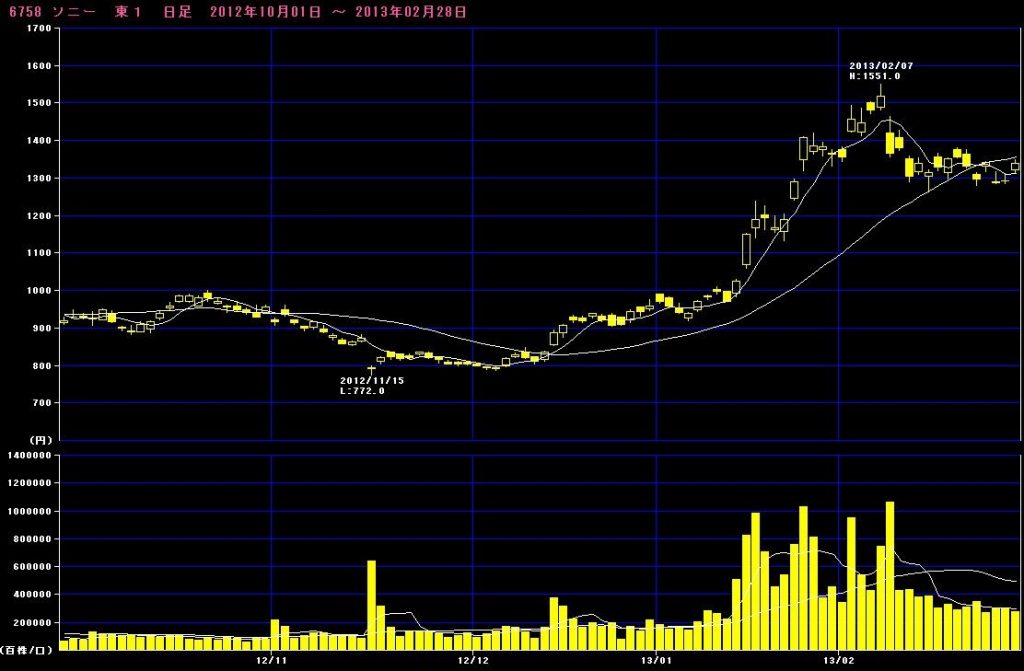

6758ソニーのチャートですが、25日移動平均線は上向きでの推移なので上昇トレンド中と判断できます。

2013年2月7日の高値から調整を始め、押し目を作る局面です。2月7日の高値を付けた後に、ますは25日移動平均線でサポートされています。なので、25日線サポートを確認してからのエントリーでも問題ないです。

その後、25日移動平均線を割り込んで来ました。

この場合は、正確には株価に25日移動平均線が追いついてきたというチャートですが、通常、25日移動平均線を割り込む様な押し目は深押しという局面です。

ここで25日移動平均線を見ると上向きが継続しています。なので、上昇トレンドが継続すると読んで買いでエントリーするわけです。

実際のところ、右端から5本が上向きの25日移動平均線を割り込んだローソク足ですが、ここでエントリーできるか、というとちょっと厳しい局面です。

もちろん、このチャートパターンでもエントリーしやすい時もありますが、この場合はちょっと無理がありますので、もう少し値動きが読める局面まで待ってからのエントリーとなります。

ただし、自分の相場観が上昇再開!という判断をするならエントリーは可能です。

読みにくい局面に遭遇することは、相場を張っていたら日常茶飯事です。そんな時は無理をせず様子見が良いです。値動きが読みやすいところを狙うのが勝ち続けるコツですね。

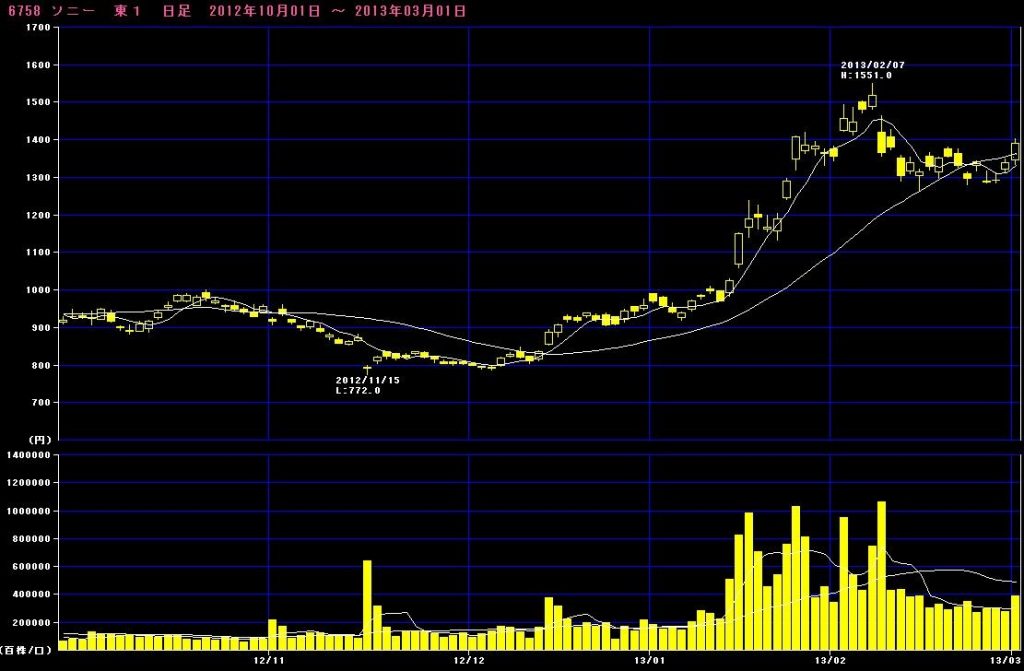

この翌日のチャートを見てみましょう。

再度25日移動平均線をブレイクアップしてきました。しかも、きれいな「くいっとチャート」です。一気に先高観が出ています。

こういう局面でのエントリーは勝率も高く、精神的にも安心してトレードできる局面です。実際、ここから上昇開始となります。

グランビルの法則 買いのエントリーポイント 25日線サポートで拾う

既に解説した通りですね。5日移動平均線と25日移動平均線の関係を知っていれば、このタイミングでのエントリーは容易です。しかも、トレンドが発生している局面なので利乗せもし易いです。

実践では、25日移動平均線タッチ、もしくは5日移動平均線が25日移動平均線にタッチした後のくいっとチャートが現実的ですね。

では、この局面に当たる実際のチャートを見てみましょう。

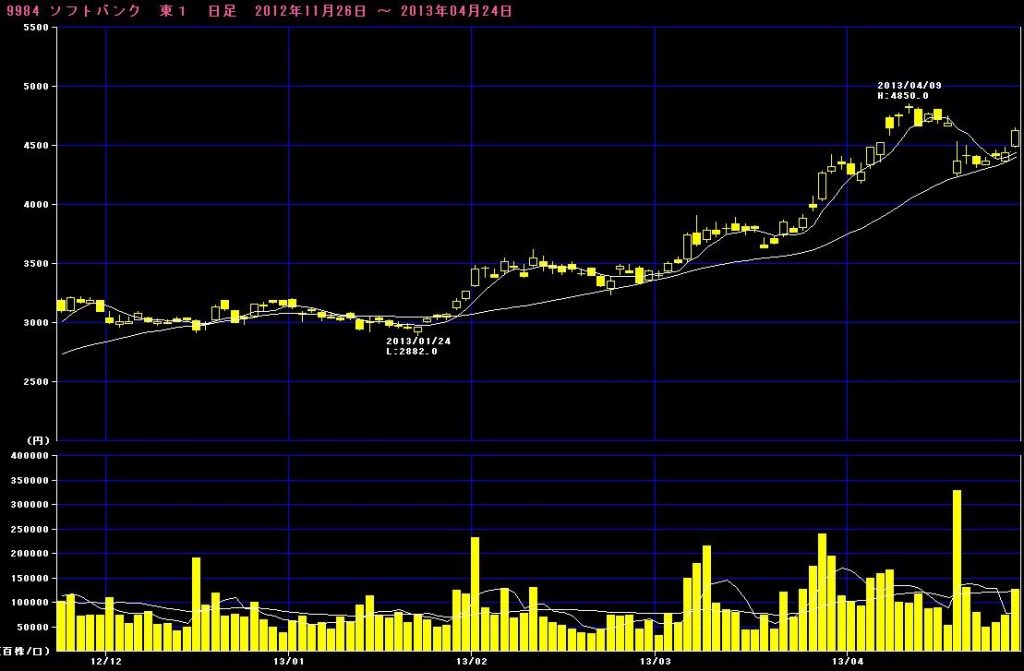

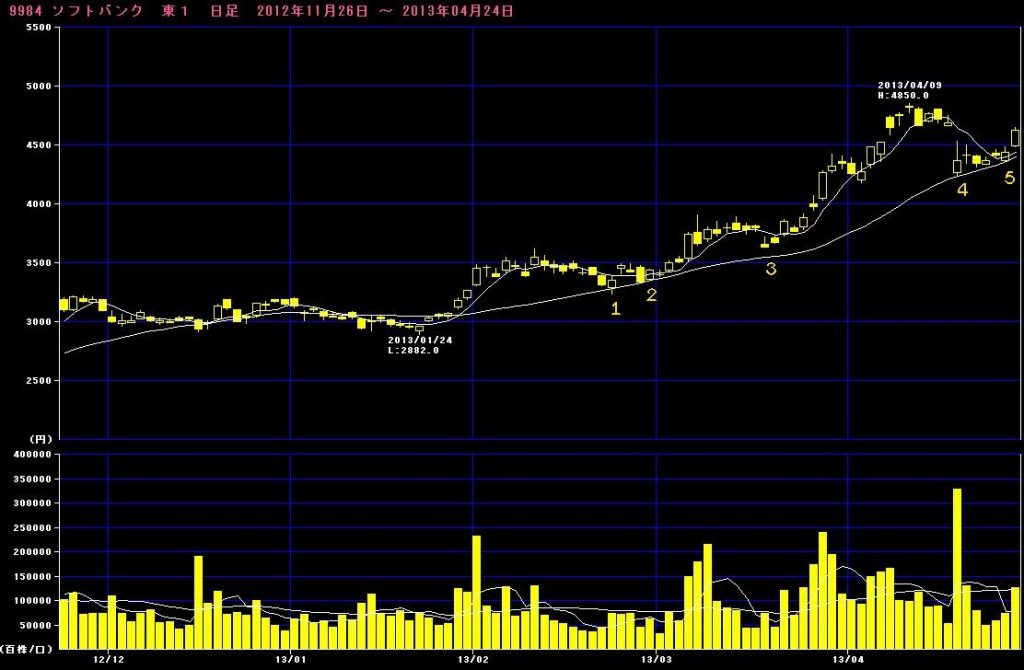

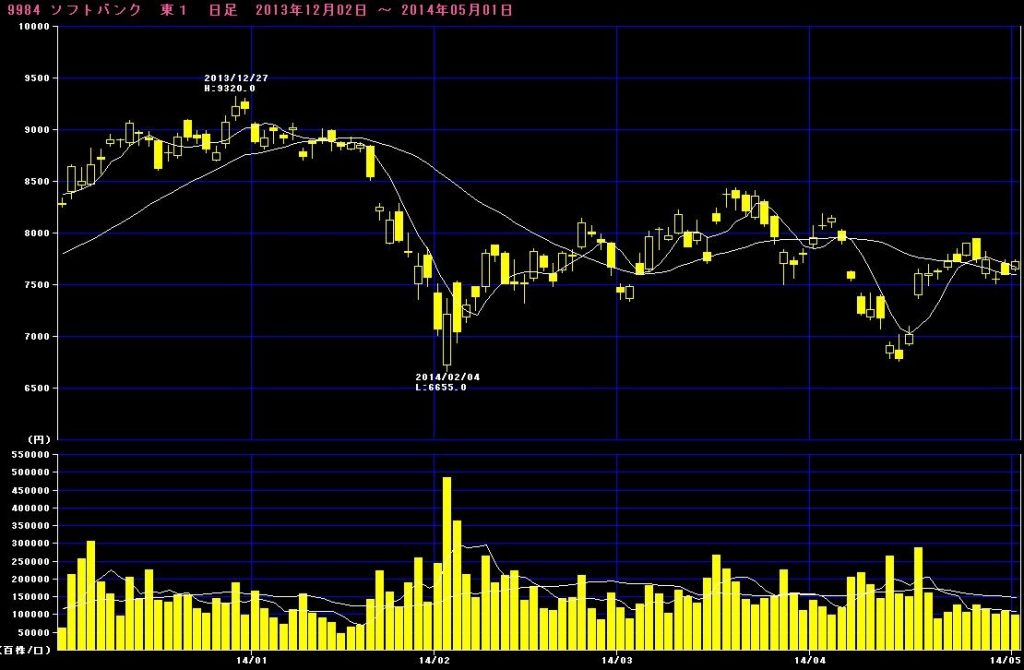

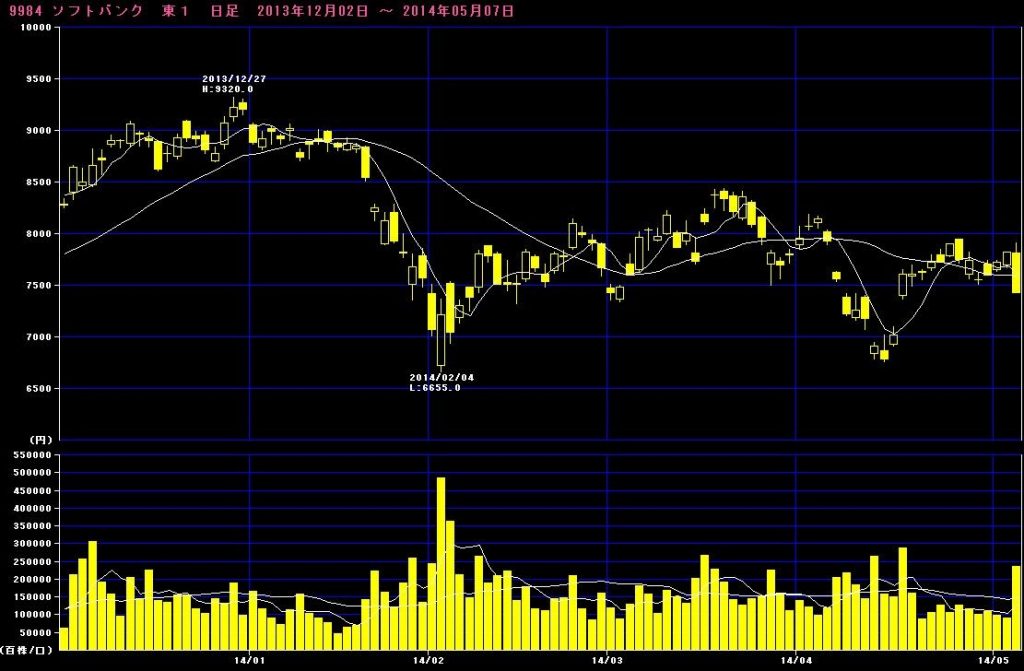

9984ソフトバンクのチャートですが、25日移動平均線は上昇しており、その25日移動平均線にタッチした時、もしくはその後のくいっとチャートでエントリーすれば利が乗るトレードとなることが多いです。

実践ではいつもいつもエントリーチャンスがあるわけではないです。そのチャンスをじっと待ち、そのタイミングが来たら仕掛ける、これですね。

教科書通りのチャートを描いていますね。右端の陽線、最高です。出来高も増えています。ここも重要ポイント。ちなみに、上記チャートなら他にもエントリーポイントがありますね。

1~5の番号を振っているところは、株価が25日移動平均線にタッチ、もしくはその近辺まで接近したところで、絶好のエントリーポイントになります。この手はチャートはパターンはたくさんありますのでぜひ探してみてください。

グランビルの法則 買いのエントリーポイント 急反発を狙う

株価が大きく下落し、いわゆる売られすぎ状態になった時に逆張り的にエントリーするトレードとなります。ただし、売られすぎ局面でのエントリーはさらに売られる場合があり、それなりのトレード技術がないと大きな損失へとつながる可能性があります。

実践では、移動平均線だけでなく他の指標や出来高を確認しながらのトレードとなります。それなりの場数と知識が必要となる局面です。

では、この局面に当たる実際のチャートを見てみましょう。

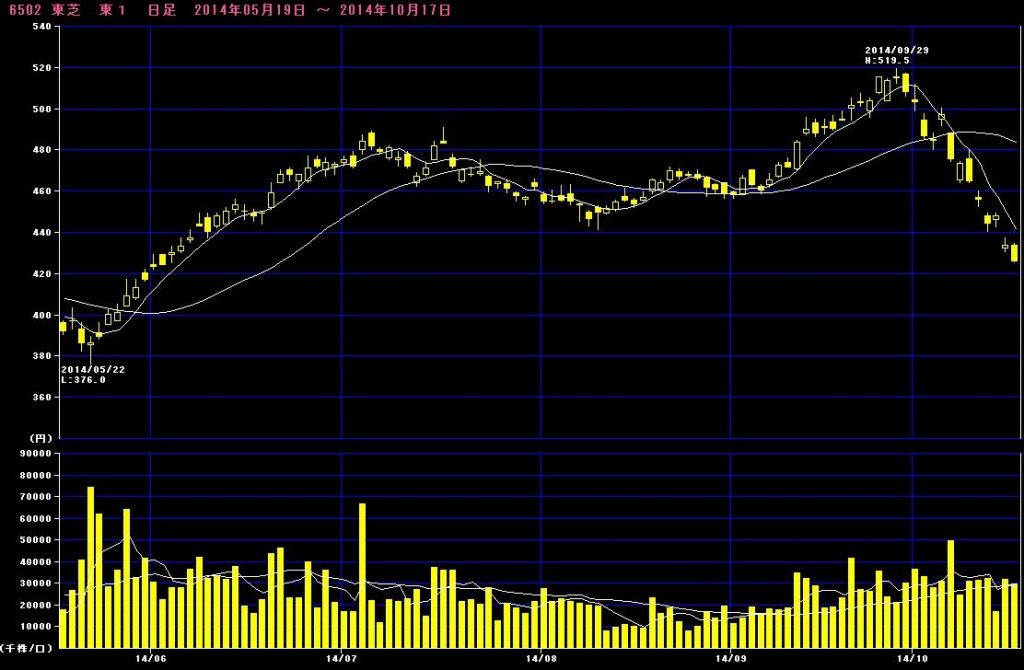

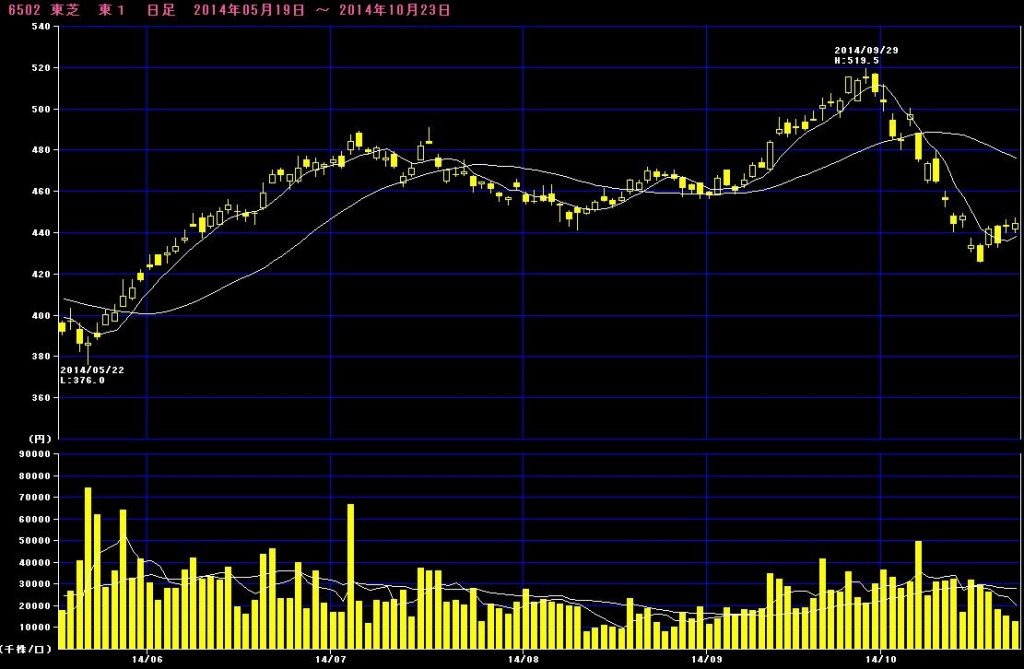

6502東芝のチャートですが、相当売り込まれているチャートです。この売られすぎ状態からの反発を狙って買いでエントリーすることになります。

実践では落ちてくるナイフを掴む様な事はせず、他の指標やセリングクライマックス的な動きが確認できたときにエントリーするのが賢明です。

5日移動平均線も25日移動平均線も下向きの典型的な下降トレンドの中でも買いエントリーなので、明確なトレード根拠に基づいてトレードしましょう。

なので、株式投資の入門者・初心者にはあまりお勧めできません。

通常、急落には急騰、暴落には暴騰がセットです。

ただ、先ほどの6502東芝のチャートは売り込まれているものの値動きに加速感がありません。なので、ゆっくりと反発開始となる可能性があります。

このことを知っていれば、チャートに買いサインが出るのを待ってエントリーします。下のチャートを見てください。

じわじわと反発しています。チャートも改善し、5日移動平均線は「くいっとチャート」になっています。このタイミングを待ってのエントリーは安心感があります。

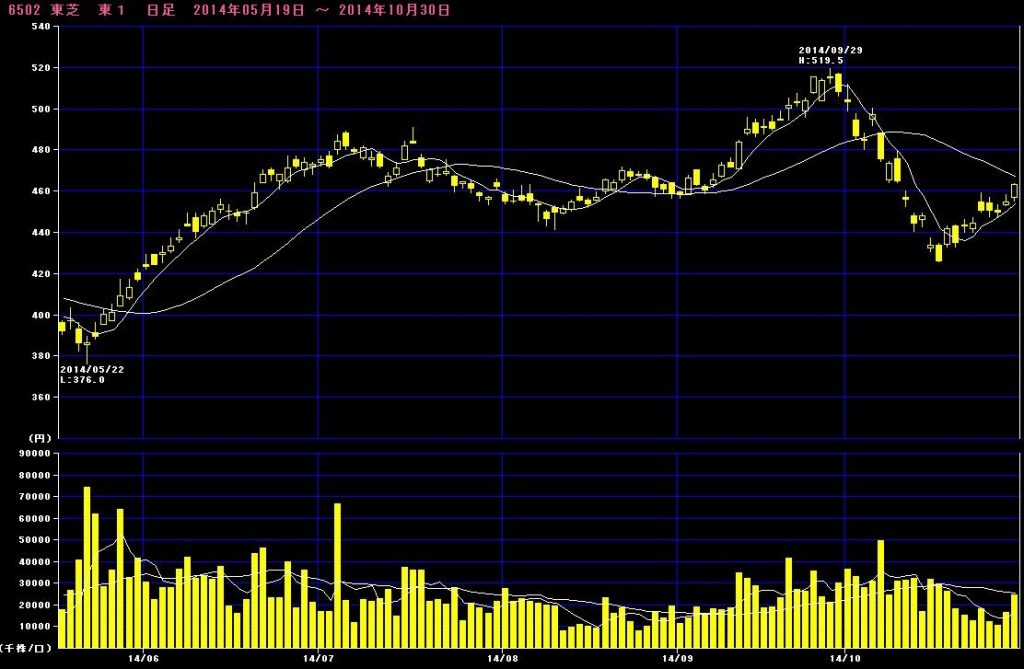

その後の動きです。

本格的な反発局面に入り、25日移動平均線を目指す動きになっています。下降トレンドが継続するという相場観なら25日移動平均線近辺で利食いとなります。

実は、このチャートパターンですが、25日移動平均乖離率トレードにつながるのです。もし、深掘りしたければこちらを参考にしてくださいね。

グランビルの法則 売りのエントリーポイント 転換点を狙う

相場がある程度の期間、上昇を続けた後に、25日移動平均線の傾きが徐々に水平になってきます。このタイミングで5日移動平均線が下から上に抜けたのを確認後して売りエントリーするのが鉄則です。

いわゆるデッドロスというタイミングですね。5日移動平均線がきれいに下向く「がっくりチャート」になって間もないタイミングでもあります。

さらに、このポイントはトレンドの転換点もあるので、絶好のエントリーポイントとなります。ここからトレンドが発生すれば大きな利益となります。

では、この局面に当たる実際のチャートを見てみましょう。

5401新日鉄住金のチャートですが、デッドクロス寸前のチャートになっています。実際のエントリーは右端から2つ目の陰線でもいいですね。

もちろん、もっと安全策をとるでしたら、デッドクロス完了後に戻ってきたところを狙うのがベストです。

この売りのエントリーチャンスは、トレンド転換となる可能性のあるエントリーポイントです。よって、トレンド転換が起これば大きな利益につながります。

グランビルの法則 売りのエントリーポイント 深戻し

デッドクロス後に株価は下落をはじめ、25日移動平均線の傾きも下向いてきました。トレンドは25日移動平均線が下向きなので下降トレンド中と読みます。

とすると、一時的に25日移動平均線を超えてくれば絶好の戻り売りとなります。いわゆる初戻しと言われる局面です。デッドクロス時にエントリーを完了して既に含み益があるならこのタイミングでの利乗せも面白いです。

ただし、デッドクロスからの時間的な問題や動いた値幅等も考慮しなければならない局面でもありますので、実践では他の銘柄の動きや225先物などのマクロ的視点も必要となります。

また、デッドクロス後に下向きになって直ぐの25日移動平均線を超えてくれば、いわゆる「だまし」だったと判断し、デッドクロス近辺(売りのエントリーチャンス⑤)でエントリーしたポジションをロスカットしてしまうことも多いです。

さらには、相場全体がもみ合い局面に入っていくことも多いです。こうなれば、動き出すまで待つか、適当なところでロスカットするか、ということになります。

では、この局面に当たる実際のチャートを見てみましょう。

9984ソフトバンクのチャートですが、2014年4月上旬から25日移動平均線はゆっくりと下向きに転じてきました。そこから一気に下落。

その後は反発して、下向きの25日移動平均線を超えるような動きとなっています。(右端からローソク足7本の動き)

しかし、下向きの25日移動平均線に吸い寄せられるように動くローソク足は、結局上昇できずに、25日移動平均線近辺でもみ合っています。理論的には、この辺りでの売りエントリーです。

実践では、反発局面が終わった時、つまり5日移動平均線が上向きから下向きに変わったところがエントリーポイントとなります。

しかし、このチャートパターンでもエントリーしやすい時もありますが、ちょっと厳しい時もあります。そんな時は無理をせず、値動きが読める局面まで待ってからのエントリーとなります。

上記のソフトバンクの場合なら、再度売りサインが出た時にエントリーしてもいいですね。その売りサインが出た時のチャートです。

右端の陰線に注目です。5日移動平均線と25日移動平均線を一気にブレイクダウンしています。絶好の売りサインとなっています。

グランビルの法則 売りのエントリーポイント 25日線レジスタンスで利乗せ

これも既に解説した通りです。5日移動平均線と25日移動平均線の関係を知っていれば、このタイミングでのエントリーは容易です。しかも、トレンドが発生している局面なので利乗せもし易いです。

実践では、25日移動平均線タッチ、もしくは5日移動平均線が25日移動平均線にタッチした後の「がっくりチャート」が現実的ですね。

では、この局面に当たる実際のチャートを見てみましょう。

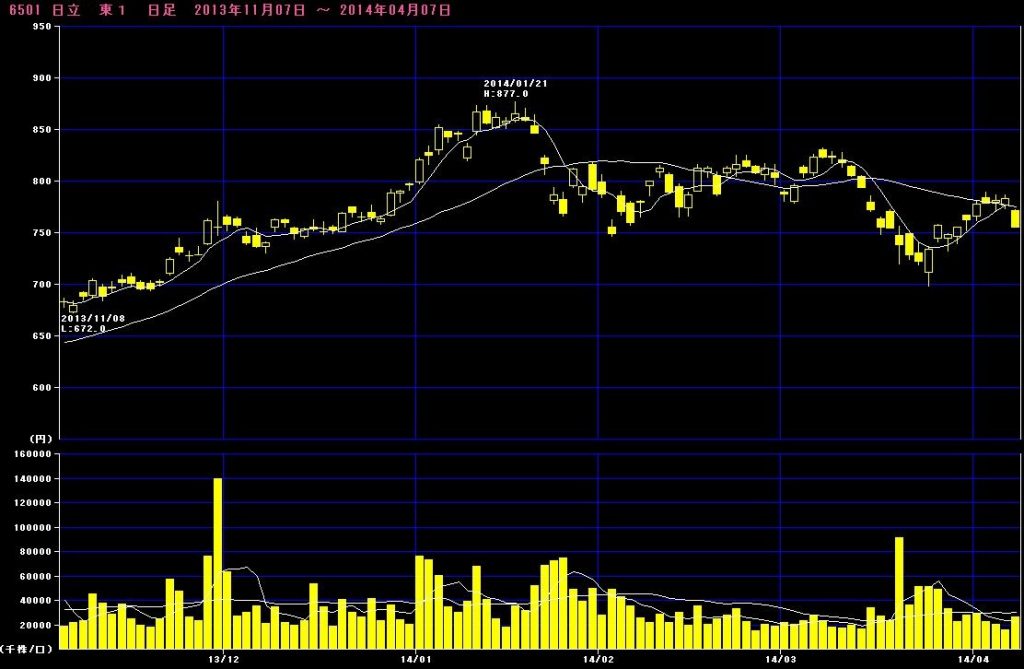

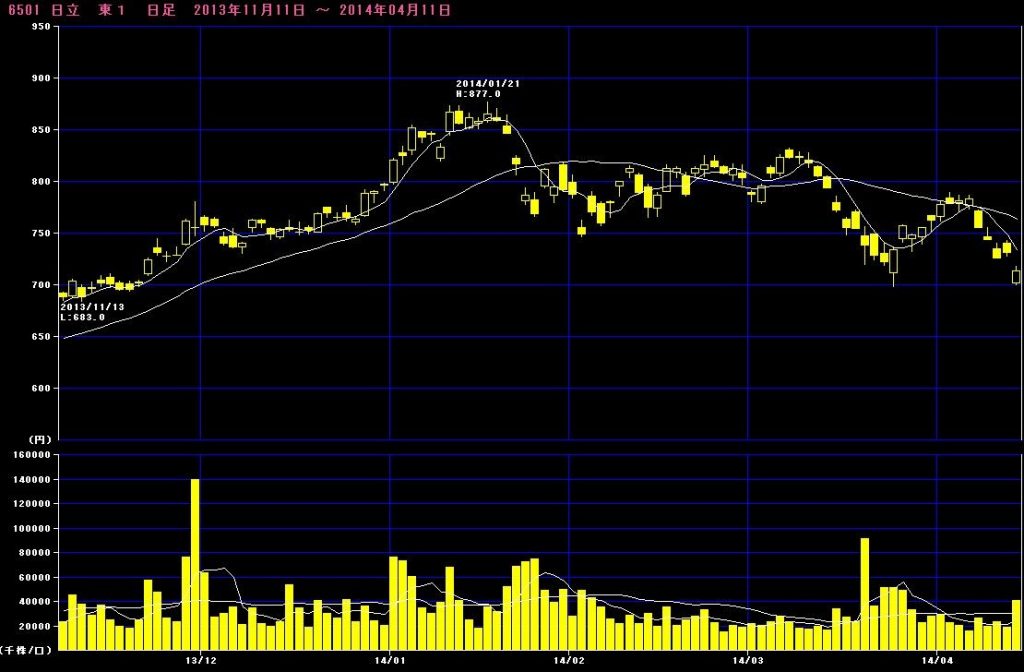

6501日立のチャートですが、芸術的です。文句なしの「がっくりチャート」です。しかも、5日移動平均線と25日移動平均線の関係も抜群です。こんなタイミングでエントリーをしていれば負けることはないですね。

そしてここから下落が始まっていきます。エントリー後直ぐに含み益になれば、安心してホールができます。これもトレードするにおいて非常に重要なことのひとつです。

グランビルの法則 売りのエントリーポイント 急落を狙う

株価が大きく上昇し、いわゆる買われすぎ状態になった時に逆張り的にエントリーするトレードとなります。ただし、買われすぎ局面で、さらに買い上げられる場合があります。

特に空売りを巻き込んだ場合は、締め上げられた売り方がロスカットのため買い戻しを行いますが、この買い戻しでさらに上昇し、新規の買いも巻き込み、さらに噴き上げることもあります。

従って、それなりのトレード技術がないと大きな損失へとつながる可能性があります。

実践では、移動平均線だけでなく他の指標や出来高を確認しながらのトレードとなります。それなりの場数と知識が必要となる局面です。

では、この局面に当たる実際のチャートを見てみましょう。

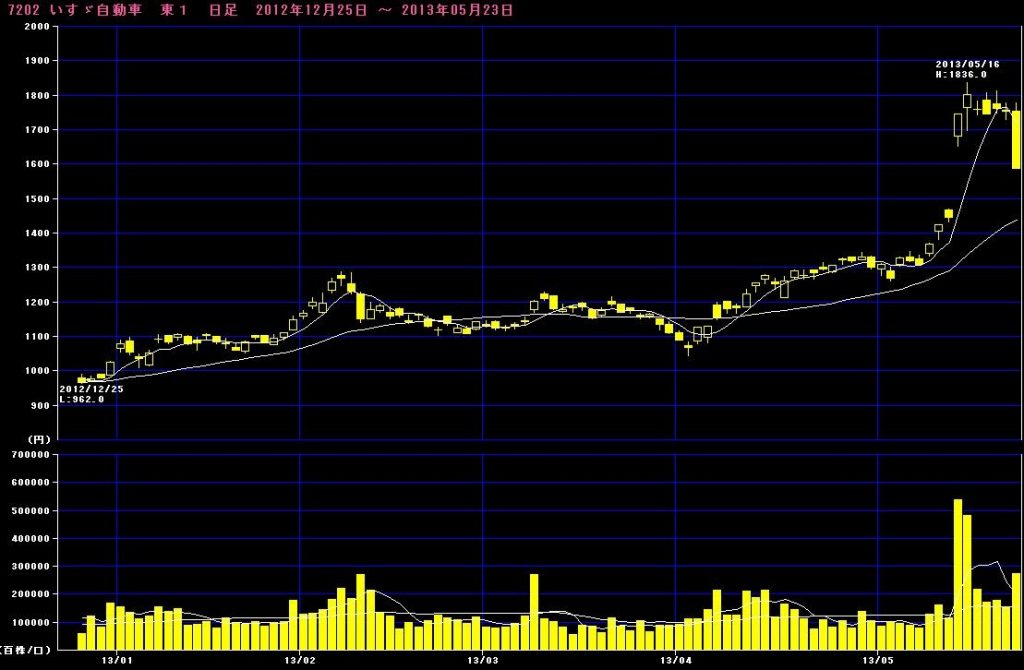

7202いすゞ自動車のチャートですが、相当買われたチャートです。この買われすぎの状態でローソク足は5日移動平均線の下に潜り込んできました。絶好のチャンスが到来する可能性が高い局面です。

一般的に下落スピードは上昇スピードよりもかなり速いです。特に相場全体に過熱感があればなおさらです。なので、トレードシナリオだけでなく値動きを見て、落ちると思ったら迷わずエントリーする判断力も必要です。

もちろん、大きく上昇して天井圏を形成して、「がっくりチャート」を形成して、そこからの下落となればトレードはしやすいですね。

しかし、このような場合は一気に落ちることが多いです。

ちなみに、チャートを見た瞬間に動きがわかる人にはわかります。わたしもこの手のチャートが得意パターンですから。デイトレにしても非常に大きな利益が乗ります。

株式投資入門者や初心者は、こんな動きを見ると怖がりますが、上手くエントリーできればあっという間に大きな利益につながります。

急落、暴落は一瞬で大きな利益をトレンド転換にすることが出来、トレードの醍醐味でもありますので、しっかりと値動きを読んでチャレンジして見てください。

以上、グランビルの法則の具体的に使えるように実践編として、エントリーポイントを解説してきました。

では、ここで練習問題をやっていきましょう。理論に忠実にチャートを読み解いてみてください。非常に面白いですから。

超実践!グランビルの法則をもとにチャート分析を実際にしてみる

では、グランビルの法則をもとにしたチャート分析をしてみましょう。

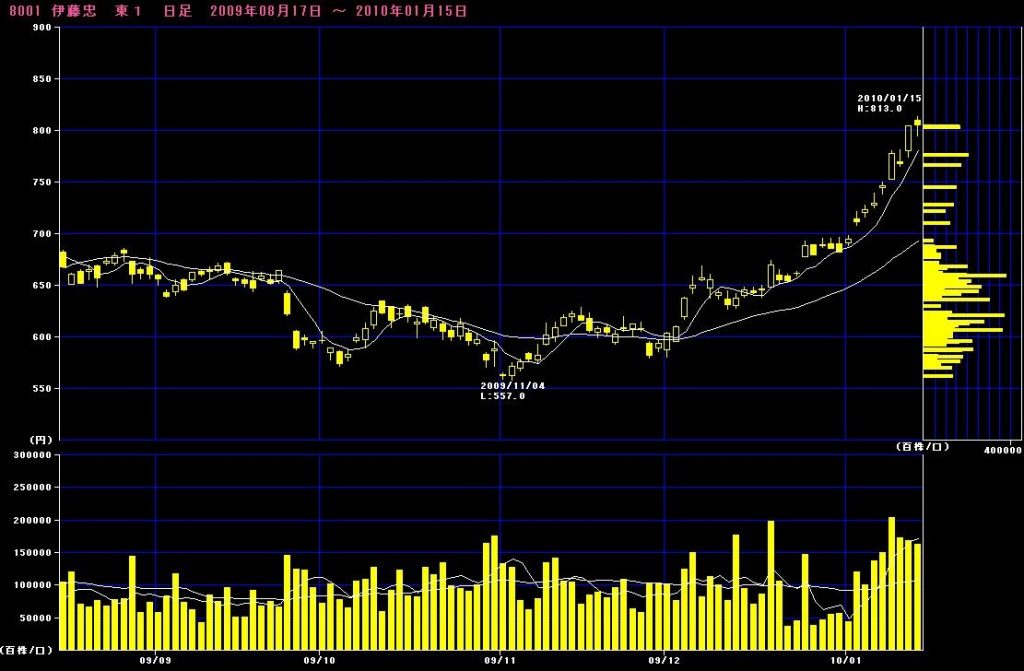

8001伊藤忠の2009年8月17日から2010年1月15日までのチャートです。このチャートを見て、クランビルのどのパターンに合致するのか、また、実際にエントリーする場合はどんなトレードシナリオを描くのか、ちょっと考えてみてください。

グランビルの法則に当てはめると、売りパターン4の自律反落の売りです。上向きになっている移動平均線よりも、さらに株価が大きくかけ離れて急騰した場合は自律反落する可能性が高いと判断して売りを仕掛けるタイミングです。

ただし、さらに上昇を演じる可能性もあるので、トレードシナリオとしては、この局面から打診売りを開始して、含み益が乗ったら利乗せ、チャートが崩れたら利乗せ、という感じのトレードとなります。

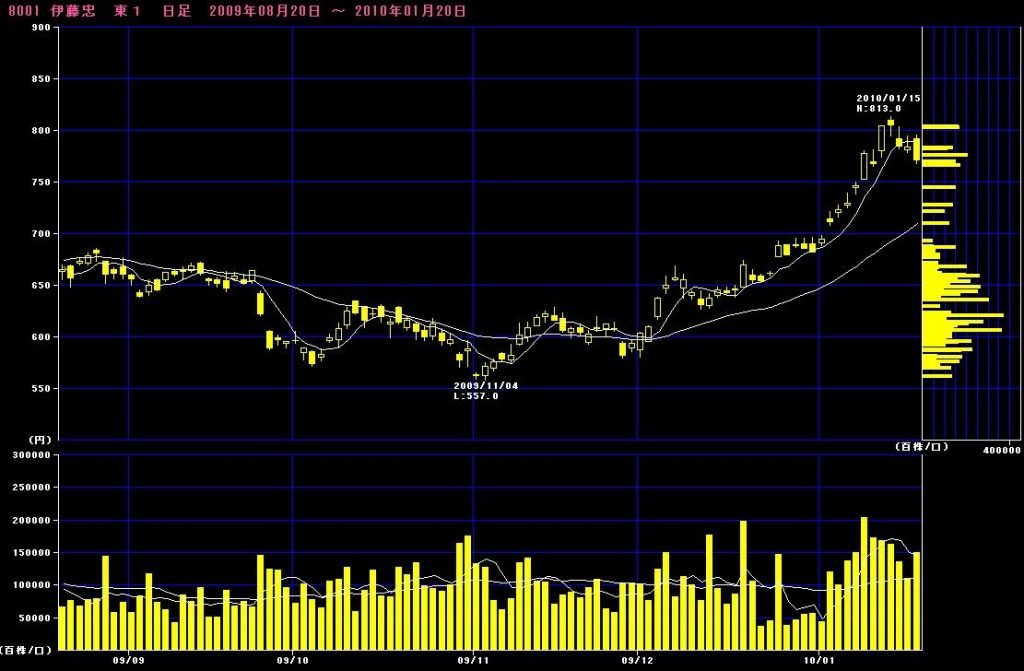

チャートが崩れたら利乗せというのは、次のようなチャートですね。

打診売りが上手くいき、利が乗っている局面なので、チャートが悪化した時には利乗せをしていきましょう。

グランビルはプレーヤーではなく分析家

グランビルは1960年にグランビルの投資法則という株本を執筆しました。グランビルのマーケット分析力は、多くの人に受け入れられ、業界では注目株となりました。

グランビルの相場予測は度肝を抜いたそうで、その結果、株式情報配信業者として億万長者の仲間入りをしました。

そんなグランビルですが、強気相場の中、暴落を予測しました。これはグランビルショックとして世界の株式市場に伝わりました。

グランビルの情報配信会員は、このタイミングで持ち株を売っただけでなく、デリバティブを使い空売り(ショート)をしたそうです。

しかし、暴落は起こらず、その後数年間も強気相場が続いたのです。その結果、情報配信会員は甚大な損失を被ったそうです。これがグランビルの絶頂期から転落した出来事です。

そんなグランビルですが、1989年に久しぶりに株式投資セミナーを開いたそうです。受講者数はなんと17人だったと言います。

ちなみに、グランビルの絶頂期は巨大なカーネギーホールでセミナーを開催していたそうです。

グランビルはプレーヤーではなかったですが、暴落予測に固執したことがマーケット分析家から退出を余儀なくされました。

ここから学ぶべきことは、思い込みは捨て、心はニュートラルに!!ってことですね。

まとめ

グランビルの法則を使いこなす、如何でしたでしょうか?

面白かったでしょ!?

具体的な値動きの追い方から、エントリーチャンスまで解説しました。これで勝てなかったら、チャートの見方がちょっと間違っているかもしれませんね。

負けている多くの個人投資家は、単純なテクニカル指標のみを機械的に使って売買しています。たまには勝てますが、勝ち続けるのは難しいですし、何と言っても年間トータルで利益が出ないことが多いですよね。

テクニカル指標も重要ですが、チャートパターン分析の方がもっと重要ですから。

上手くエントリーできれば、木の上に座って、海を眺めながら値動きを観察するだけですよ!

確かに、時には難しい投資理論や外部環境分析も必要な局面があります。でも、そうでない局面も多いです。我々個人投資家は、そんな勝てる局面ばかりを狙ってトレードすればいいのです。

そうしたら、勝ち続けることが出来ますね!頑張っていきましょう!!

そうそう、グランビルの法則をより深く知ろうと思えば、移動平均線をもっと深く知ることです。ぜひ、こちらもお読みください!

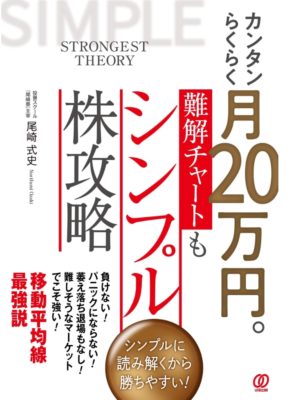

そうそう、このグランビルの法則をもっと深掘りした株本を書きました!タイトルは、「カンタンらくらく月20万円。難解チャートもシンプル株攻略」です。内容はとっても濃いです。株を始めてから勝てず、いろんな本を読み漁るも結果は出ず。そんな深い悩みを解決する本となっています。

シンプルな手法は奥が深いですが、そんな奥深さも解説しています。しかも、わかりやすく、超実践的です。相場と対峙する際に手許においておけば、光が見えてくる一冊ですよ。

と言うことで、今日もスマートトレードを。

[…] グランビルの法則を使いこなす […]

[…] >>グランビルの法則を使いこなす […]

[…] ;——————- ▼移動平均線に関してはこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] することが初心者の戦略だと思います。 グランビルの法則について詳しくは、こちらの尾崎武史さんという方のブログが参考になります。 参考:グランビルの法則を使いこなす […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz ———————————————— […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] #8212;———————- ▼移動平均線はこちらで詳しく <とても分かりやすいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]

[…] すいです>(尾崎武志氏): ブログ⇒https://tradelife.jp/investment/3559/ 書籍 ⇒https://amzn.to/2q6bHcz […]